- Dettagli

- Scritto da Administrator

di Emanuela Pessina

di Emanuela Pessina

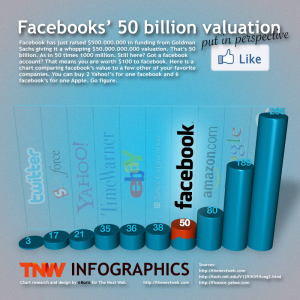

BERLINO. Non è ancora quotato in Borsa ma già vale più di titoli come Deutsche Bank e BMW: secondo quanto riferisce il New York Times, alcuni gruppi finanziari hanno investito in Facebook sulla base di una valorizzazione del social network pari a 50 miliardi di dollari statunitensi. L’operazione ha destato innanzitutto le inquietudini del mondo dell’economia, che si trova impreparato di fronte alla svolta tutta “virtuale” della finanza, ma non solo: perché a essere messa in discussione è soprattutto la natura della piattaforma online, alimentata finora dalla filosofia libera del web 2.0.

A far balzare in avanti l’impresa virtuale, fondata nel 2003 da Mark Zuckerberg, é stato l’interesse di due colossi dell’economia mondiale quali Goldman Sachs e Mail.ru, prima conosciuta come Digital Sky Technologies. Secondo il New York Times, le due imprese hanno investito in Facebook oltre 500 milioni di dollari, regalando al social network una notevole credibilità finanziaria. Goldman Sachs, da parte sua, ha investito 450 milioni di dollari, mentre l’agenzia d’investimenti russa, Digital Sky Technologies, ne avrebbe impegnati 50.

In precedenza, il gruppo russo aveva già impegnato in Facebook mezzo miliardo di dollari: una cifra astronomica che lo rende, assieme a Goldman Sachs, uno dei maggiori “azionisti” del social network. Gli investimenti di Goldman Sachs e Digital Sky hanno fatto lievitare il valore percepito dell’impresa virtuale: agli occhi degli analisti, Facebook vale ora ben 50 miliardi di dollari e ha superato nomi già consolidati dell’olimpo web 2.0 come Ebay, Yahoo o Time Warner, oltre che titoli quali BMW e Deutsche Bank.

Nonostante il valore nominale stratosferico, tuttavia, Facebook, così come molte giovani aziende online tra cui Twitter, non è ancora quotata in Borsa e viene trattata in un una sorta di mercato “virtuale” quale Share-Post, il cosiddetto mercato secondario. Nel secondary market, il controllo operato sulle contrattazioni è minore rispetto al mercato azionario vero e proprio: tra le altre cose, qui le imprese non sono obbligate a pubblicare cifre d’affari né fatturato, perché risultano ancora private. Un gruppo è costretto a entrare in Borsa - e a rendere conto dei propri numeri - solo nel momento in cui vi partecipano più di 500 contribuenti.

Secondo il New York Times, Goldman Sachs pensa ora di istituire un fondo per permettere anche a singoli investitori privati di prendere parte alla quotazione di Facebook. Questa operazione permetterebbe alla potente banca americana di raccogliere un altro miliardo e mezzo di dollari e d’incassarne le provvigioni, senza però essere costretta ad annotarsi in Borsa e ovviando in maniera elegante alla regola dei “cinquecento”. Sì ai guadagni, quindi, senza offrire la trasparenza necessaria a operazioni di tale portata. Il progetto crea già inquietudini.

Secondo il New York Times, Goldman Sachs pensa ora di istituire un fondo per permettere anche a singoli investitori privati di prendere parte alla quotazione di Facebook. Questa operazione permetterebbe alla potente banca americana di raccogliere un altro miliardo e mezzo di dollari e d’incassarne le provvigioni, senza però essere costretta ad annotarsi in Borsa e ovviando in maniera elegante alla regola dei “cinquecento”. Sì ai guadagni, quindi, senza offrire la trasparenza necessaria a operazioni di tale portata. Il progetto crea già inquietudini.

In particolare, l’operazione non è piaciuta alla Securities and Exchange Commission (SEC) statunitense, l’organo che si occupa di garantire la trasparenza basilare delle contrattazioni sul mercato azionario. Se gli esperti stimano il fatturato annuo di Facebook attorno al miliardo di dollari, il suo valore percepito è di 50 volte superiore: il rischio è alto perché non c’è trasparenza. Nessuno sa quanto effettivamente Facebook guadagna.

A quanto pare, SEC ha già cominciato con le indagini del caso: il suo obiettivo è aggiornare le regole del mercato - che risalgono a quasi 50 anni fa - e limitare l’operazione di Goldman Sachs, impedendo che diventi abitudine. Gli investitori più accorti, da parte loro, cominciano a ritirare i capitali da Facebook. Alcuni temono il gonfiarsi di una bolla finanziaria simile a quella degli anni della New Economy, tra il 1999 e il 2000.

Perché Goldman Sachs conta tra gli investitori più abili di Wall Street e la sua scommessa finanziaria su Facebook potrebbe dare credibilità al social network di fronte agli occhi degli investitori, senza però offrire le garanzie necessarie a una tale operazione. Come si diceva Facebook non è appunto ancora iscritto al mercato finanziario. Gli amministratori del social network stanno già pensando a entrare nel mercato nel 2012; il papà di Facebook ha più volte rinnegato l’interesse personale a una quotazione della sua creatura virtuale, che, nel frattempo, è già diventato un mostro.

Il valore di queste giovani aziende virtuali è cresciuto negli ultimi tempi in maniera vertiginosa perché sempre più investitori hanno mostrato interesse per il modello economico proposto e ne hanno voluto approfittare. Il punto forza di Facebook è l’attenzione che suscita in determinate categorie di pubblico: oltre 500 milioni di utenti hanno il proprio profilo Facebook e la piattaforma risulta addirittura più cliccata di Google.

Il valore di queste giovani aziende virtuali è cresciuto negli ultimi tempi in maniera vertiginosa perché sempre più investitori hanno mostrato interesse per il modello economico proposto e ne hanno voluto approfittare. Il punto forza di Facebook è l’attenzione che suscita in determinate categorie di pubblico: oltre 500 milioni di utenti hanno il proprio profilo Facebook e la piattaforma risulta addirittura più cliccata di Google.

Va da sé che, nell’era dell’abbondanza e dell’economia di mercato, l’attenzione dell’utente è il traguardo fondamentale di ogni pubblicità, risultando il bene più prezioso per ogni marchio. La necessità e l’effettiva qualità dei prodotti viene sottomessa al bisogno di esser visto e scelto. In questo senso, il tentativo dei gruppi finanziari di sfruttare la “propaganda” che Facebook può offrire è quasi scontato.

Gli unici a non essere contenti dell’evoluzione saranno i sostenitori della filosofia del World Wide Web, che vedevano nell’informazione virtuale la possibilità di fuggire all’economia di mercato creando una sorta di memoria comune al di fuori delle regole imposte dalla finanza e dalla politica. Facebook, insieme a tutte le altre piattaforme online, quali youtube o wikipedia, era uno dei cavalli di battaglia della dottrina web 2.0. Resta da vedere ora quanto i social network potranno sacrificare di questa connotazione iniziale di libertà quasi naive senza perdere di fascino e interesse agli occhi degli utenti.

- Dettagli

- Scritto da Administrator

di Ilvio Pannullo

di Ilvio Pannullo

Sono tempi duri per l’Europa, schiacciata dai fallimenti economici e messa in crisi da masse sempre più disperate. Mentre Atene capitale della cultura classica, delle radici più profonde del pensiero occidentale, brucia per la rabbia e la frustrazione di un’intera generazione privata di un qualsiasi accettabile futuro, Dublino inizia a scendere in piazza gridando al golpe tecnocratico di banchieri e faccendieri. Inutile ripercorrere tutte le tappe che hanno oggi portato gli Stati sovrani d’Europa sotto lo schiaffo dei mercati.

Per riassumere basterà ricordare che quanto accade oggi è il frutto della socializzazione delle perdite, dei danni, delle spregiudicate alchimie finanziarie di avide società per azioni. Persone giuridiche, astrazioni in ultima istanza, che coprono con i loro marchi interessi di soggetti privati, persone fisiche, reali, esseri umani in carne ed ossa mossi unicamente dal profitto, dalla volontà di accumulare ricchezza e dunque potere. Se da una parte, però, in tempi di vacche grasse i guadagni vengono privatizzati, dall’altra, quando la ruota gira le perdite vengono sopportate dalle collettività.

La prima cosa su cui interrogarsi è se davvero fosse necessario colpire stipendi e pensioni - come i governi e i media hanno sostenuto e continueranno a sostenere - e ricorrere al meccanismo di salvataggio della Banca Centrale Europea, del Fondo Monetario Internazionale e dell'Unione Europea con l'asfissia economica, politica e sociale che da esso deriva. Nel 1936, la Grecia rifiutò, pur riconoscendo l'esistenza dell'obbligazione, il pagamento del debito contratto con la banca belga Société Générale de Belgique. Il governo belga, allora, intentò causa innanzi alla Corte Internazionale della Società delle Nazioni contro la Grecia, accusando quest'ultima del mancato rispetto di un patto internazionale. Il Paese ellenico rispose che l'insolvenza era giustificata dal pericolo che il pagamento avrebbe significato per il popolo e lo Stato.

Nel promemoria, il Governo greco scrisse: ''Il governo di Grecia, preoccupato circa gli interessi vitali del popolo ellenico, dell'amministrazione, dell'economia, della salute pubblica e della sicurezza interna ed esterna del paese, non aveva altra scelta'' che quella della ristrutturazione del debito contratto con la banca belga (Yearbook of the International Law Commission, 1980, v. II, parte I, p.25-26). Nel 1938, il Tribunale riconobbe le ragioni della Grecia, creando un precedente giuridico su cui, tra l'altro, si basò il governo argentino nel 2003.

Tutto questo successe nel 1936. È dunque inquietante che il Governo greco del 2010, dimentico della propria storia giuridica, sia riuscito a convincere la maggioranza dell'elettorato, circa l'ineluttabilità del ricorso al meccanismo di salvataggio. C’era un’alternativa, ma si è scelto di non prenderla in considerazione, di non discuterne neanche imponendo un processo di risanamento a tappe forzate. Una scelta che gronda lacrime e sangue.

Anche l’Irlanda ha subito la stessa indecente violenza. Scrive il Professore Robert E. Prasch, economista del Middlebury College, USA: “L’Irlanda poteva semplicemente dichiarare il fallimento, rinegoziare il suo debito e far capire ai suoi creditori che l’alternativa era prendere o lasciare un’offerta unilaterale del governo di Dublino. Ma il Fondo Monetario Internazionale e l’Unione Europea hanno intuito questa via d’uscita e hanno inserito nei termini per il “salvataggio” dell’Irlanda la pretesa che il suo governo si giocasse come garanzia per gli investitori i soldi del Fondo di Riserva delle Pensioni Nazionali Irlandesi … detto in parole povere, la sopravvivenza dei pensionati d’Irlanda sarà ostaggio di questo accordo.”

Anche l’Irlanda ha subito la stessa indecente violenza. Scrive il Professore Robert E. Prasch, economista del Middlebury College, USA: “L’Irlanda poteva semplicemente dichiarare il fallimento, rinegoziare il suo debito e far capire ai suoi creditori che l’alternativa era prendere o lasciare un’offerta unilaterale del governo di Dublino. Ma il Fondo Monetario Internazionale e l’Unione Europea hanno intuito questa via d’uscita e hanno inserito nei termini per il “salvataggio” dell’Irlanda la pretesa che il suo governo si giocasse come garanzia per gli investitori i soldi del Fondo di Riserva delle Pensioni Nazionali Irlandesi … detto in parole povere, la sopravvivenza dei pensionati d’Irlanda sarà ostaggio di questo accordo.”

“Non deve sorprendere - continua il professor Prasch - venire a sapere che fra le condizioni del medesimo accordo di “salvataggio” dell’Irlanda ci siano dettagli inspiegabili come l’obbligo per le famiglie di dotare ogni casa di un contatore dell’acqua a unità separate, precondizione essenziale per la privatizzazione del servizio. O la riduzione dei già miseri stipendi minimi. Cos’hanno a che fare i contatori dell’acqua e gli stipendi minimi con le frodi bancarie, le deregulations, e la condotta folle del governo che hanno creato e nutrito questa crisi? Li hanno incastrati: il FMI, la UE e il governo di Dublino sono d’accordo che la via migliore è di smollare i rischi e i costi associati col salvataggio delle banche a coloro che non c’entrano nulla con quella frode e che ne hanno beneficiato zero.”

E ancora: “Gli appiopperanno più tasse e più alte, abbasseranno gli stipendi dei dipendenti pubblici, alzeranno le rette per gli studenti, crollerà l’assistenza ai poveri e ai disoccupati, saranno tagliati i benefici alle famiglie con bimbi piccoli, mentre saranno salvati i gruppi di ricchi, le corporations, quasi tutti i dirigenti di banca e gli speculatori stranieri.” Infine - prosegue Prash - senza dubbio i banchieri e i burocrati del Fondo Monetario Internazionale e della UE hanno colto nella crisi irlandese un’opportunità eccezionale: la possibilità di imporre agli irlandesi una politica economica decisa da un potere non eletto e fuori controllo, esattamente come sotto l’egemonia britannica dell’800”. Non si poteva scrivere meglio.

Lungi ora dal voler giocare a fare le cassandre, quello che qui interessa è iniziare a ragionare su come salvare il nostro continente da un simile futuro. Come trasformare l’attuale Unione Europea, già descritta come un gigante economico, un nano politico ed un verme militare, in qualcosa di nuovo e di migliore, magari prendendo le mosse da quell'idea di un'Europa federale antica e radicata nella cultura continentale. Si potrebbe citare Carlo Cattaneo e una sua frase che anticipò di un secolo la nostra cultura dell'Europa unita: "Avremo pace quando avremo gli Stati uniti d'Europa". In realtà, anche se l'unità è ancora largamente imperfetta, quest'obiettivo è stato, almeno in parte, raggiunto nei paesi che sono andati formando l'Unione Europea e hanno goduto, per la prima volta nella storia, di cinquant'anni di pace.

La tradizione europeista e federale trova le sue radici in tempi antichissimi, in un secolare itinerario di trattative snervanti fra i governi, fatto di frustrazioni e sconfitte, con gli infiniti compromessi che ha dovuto accettare chi ha spesso dedicato la vita alla costruzione di un'Europa veramente unita. Cos’è mancato? Cosa manca ancora oggi? Probabilmente i popoli europei, di cui giustamente tanti parlano, ma che anche oggi appaiono come i grandi assenti, per mancanza di una vera consapevolezza circa il loro comune orizzonte politico, economico e sociale.

È cominciato nel secolo passato, ed è continuato nel presente, un processo di grande trasformazione della civiltà europea. Ma un'altra Europa, con questa nuova identità, non sembra ancora esistere, incapace - com’è oggi - di costruire un futuro grande Stato federale, in grado di far fronte alle emergenti potenze demografiche ed economiche, come l'India e la Cina, che si stanno sviluppando ciascuna con oltre 1 miliardo di abitanti, o di far fronte alle potenze storiche come gli Stati Uniti d'America e la Federazione Russia.

È cominciato nel secolo passato, ed è continuato nel presente, un processo di grande trasformazione della civiltà europea. Ma un'altra Europa, con questa nuova identità, non sembra ancora esistere, incapace - com’è oggi - di costruire un futuro grande Stato federale, in grado di far fronte alle emergenti potenze demografiche ed economiche, come l'India e la Cina, che si stanno sviluppando ciascuna con oltre 1 miliardo di abitanti, o di far fronte alle potenze storiche come gli Stati Uniti d'America e la Federazione Russia.

È questa un'esigenza drammatica ed urgente di cui i governi dei 27 stati della cosiddetta Unione europea non si occupano. È dunque arrivato il momento di far rivivere un movimento federalista europeo, perché proprio oggi, proprio ora è il momento di mobilitare i popoli per salvare l'Europa e con essa la propria storia, la propria cultura, i propri usi e costumi.

Il voto negativo dei popoli francese (maggio 2005) e olandese (giugno 2005), espresso nei referendum consultivi sul progetto di una Costituzione per l'Europea, e del popolo irlandese al trattato di Lisbona (giugno 2008), seppur modificato nel secondo referendum (ottobre 2009), nasce da un problema di contenuti e finalità del progetto europeo, oltre che di metodo. È infatti necessario ridefinire la ragion d'essere dell'Unione europea, il fine ultimo di cui l’integrazione europea, l’Unione Economica e Monetaria, la difesa dei valori di libertà e democrazia non sono altro che i mezzi.

Per tornare a vedere il sole sui cieli d’Europa, il manifesto Per un'Europa libera e unita, conosciuto anche come "manifesto di Ventotene", di oltre cinquant'anni fa, può essere il primo passo per l’ispirazione, con la sua forte denuncia della "crisi dello Stato nazionale", della "attualità della lotta per la federazione europea", della "priorità della federazione europea" rispetto a qualsiasi altro obiettivo politico, dello "spostamento sul piano europeo della linea di divisione tra forze di progresso e forze della conservazione", della "creazione di un nuovo soggetto politico per dirigere la lotta per la federazione europea" unitamente alla rivendicazione di "un'assemblea costituente europea" come strumento per costruire un potere democratico europeo.

Non c’è più tempo e la drammaticità della crisi economica accelererà la presa di coscienza di quanti oggi per le strade di tutto il continente sfogano la loro rabbia contro i fantocci del potere. Quella politica incapace di vedere, capire e dunque risolvere i problemi. Toccherà evitare le trappole, saper identificare, ad esempio, quella “strategia della tensione” che dal 1969 al 1984 distrusse in Italia tutto quanto di buono l'autoconsapevolezza e l'autodeterminazione delle masse aveva, a fatica, sapientemente costruito.

Non dobbiamo né possiamo commettere nuovamente gli stessi errori del passato. Urge dunque un nuovo metodo: non chiudere le proprie analisi in alcuno schema, confrontarsi creativamente con la realtà nella sua evoluzione, ispirarsi tenacemente a idealità non passeggere come quelle dell'unità e del comune senso dell'Europa, per risollevarsi da ogni inevitabile sconfitta. Urge un’indomabile volontà d'azione che sia d’ispirazione per tutti coloro che operano per l'avanzamento del processo di integrazione europea, con gli occhi fissi al futuro.

- Dettagli

- Scritto da Administrator

di Ilvio Pannullo

I leader europei hanno raggiunto ieri un'intesa sulle modifiche "limitate" da apportare al trattato di Lisbona che consentono la creazione di un fondo salva-Stati permanente. Gli Stati membri dell’Unione hanno cioè deciso di impegnarsi ulteriormente a livello economico per contrastare gli attacchi speculativi e le fibrillazioni dei mercati. Mossa ragionevole, resa necessaria dai recenti avvenimenti che hanno interessato la Grecia e l’Irlanda.

Guardando i listini della Borsa, le oscillazioni dei suoi indici, la volatilità dei mercati, una persona ragionevole e mentalmente sana si dovrebbe però porre delle domande. Cosa misura la Borsa e come fa a mettere in ginocchio intere comunità? E, soprattutto, quanto è attendibile in queste valutazioni?

Accade così di accendere l’interesse sui meccanismi che ne regolano il funzionamento. Il risultato? Il caos. Uno starnuto, una pernacchia, ed ecco la tensione salire. I mercati vanno in fibrillazione, l’incertezza si diffonde come un virus altamente contagioso e infine la paura incombe. Il terrore di perdere quote di profitto, di perdere tutto. E s’inizia a vendere senza avere un reale motivo che lo giustifichi.

Si vende perché si è convinti che gli altri attori presenti sulla scena venderanno per monetizzare i loro investimenti. E’ una catena, un contagio esponenziale: quando si avverte è già troppo tardi. La paura: miliardi di euro bruciati, numeri elettronici che perdono cifre, intere economie messe in ginocchio da uno starnuto.

Il giorno dopo chi sa fa e tutto torna alla normalità. Incredibilmente, senza nessuna apparente motivazione logica: dopo un giorno di follia, un giorno di ordinaria follia. Chi ha monetizzato torna a comprare, raccogliendo a due soldi i cocci di quanti sono rovinosamente crollati. Si chiudono ottimi affari, si realizzano plusvalenze, si torna a vincere insomma. Evviva, tornano i corsi rialzisti, la paura è finita, le banche sono sane e appetibili per gli investitori. Finito un sogno non ci si sveglia, ne inizia un altro.

I dati sono veri ma c’è poco da festeggiare, almeno non per tutti. La chiusura di molte posizioni short ha infatti permesso afflusso di liquidità sui mercati e la volatilità cala ai minimi. Il tutto pompa l’entusiasmo a basso prezzo che fa salire gli indici: non è ripresa, è euforica disperazione nel tentativo di fare qualche soldo. E accade ogni singolo giorno.

Le banche ristrutturano per evitare di doversi dare mani e piedi ai governi - e quindi dover rendere conto delle loro operazioni, cosa per loro impensabile - e il costo sono migliaia e migliaia di licenziamenti già annunciati: ovvero, migliaia di famiglie che rischiano l’insolvenza sulle rate del mutuo o dei finanziamenti, il ritiro della carta di credito, l’apertura di una procedura d’infrazione presso le varie centrali rischi, che dopo novanta giorni intercettano il cliente e lo piazzano senza tanti complimenti nell’elenco dei cattivi pagatori: una lista da cui uscire è improbo e molto doloroso. Emozionarsi per la Borsa o vedere in essa un segnale di ripresa é folle: le piazze valori oggi sono soltanto circhi della speculazione a breve, mentre l’economia reale, invece, affonda. Giorno dopo giorno.

Sembra di essere dentro un reality. Ti raccontano, t’incalzano, ti convincono che ciò che vedi sia reale, ma è tutta finzione, con indici e quotazioni delle grandi aziende che rispondono solamente in minima parte alle reali capacità manageriali della dirigenza piuttosto che allo stato patrimoniale delle stesse società. L’umore dei mercati è tutto: se domina l’incertezza è la paura di perdere tutto a determinare il valore delle aziende. Tutto si regge sulla fiducia.

Sembra di essere dentro un reality. Ti raccontano, t’incalzano, ti convincono che ciò che vedi sia reale, ma è tutta finzione, con indici e quotazioni delle grandi aziende che rispondono solamente in minima parte alle reali capacità manageriali della dirigenza piuttosto che allo stato patrimoniale delle stesse società. L’umore dei mercati è tutto: se domina l’incertezza è la paura di perdere tutto a determinare il valore delle aziende. Tutto si regge sulla fiducia.

La fiducia degli investitori nella tenuta del sistema, nella ragionevolezza del sistema, nell’inevitabilità del sistema. Una fiducia che si spezza di colpo quando si vedono le immagini dei dipendenti di una delle più grandi banche d’investimento del mondo con i pacchi in mano, per strada, senza un lavoro: come dei comuni mortali. La fiducia prima vacilla, poi si sgretola pezzo per pezzo come in un domino dove le pedine sono menzogne che, una volta cadute, rivelano l’immagine della realtà: non c’è nulla in cui avere ragionevolmente fiducia. Ed ecco che, tempo qualche mese, come d’incanto, le banche d'investimento spariscono dalla scena.

Erano cinque i gioielli della globalizzazione americana. Il loro volume d'affari faceva impallidire i bilanci nazionali d’interi stati, e non dei più piccoli. Adesso possiamo dire, senza tema di smentite, che erano cinque truffe planetarie. Lehman Brothers e Bear Sterns sono fallite tout court; Merrill Lynch è stata assorbita da una banca commerciale (tutt'altro che immacolata), la Bank of America; Goldman Sachs e Morgan Stanley sono state trasformate in banche ordinarie sotto la garanzia dei soldi stampati dalla Federal Reserve.

In tutto questo il Mercato, quello con la M maiuscola, non c'entra niente. Se lo avessero usato non saremmo in questo pasticcio, se avesse avuto il tempo di agire con le sue regole inflessibili i ciclopici conglomerati finanziari di cui sopra sarebbero falliti e, oggi, non sentiremmo più parlare di loro. Poi ci si sveglia: era solo un bellissimo sogno. Un’altra illusione, l’ennesima, la più gaia e felice: la nostra illusione.

Se però da una parte è vero che le Borse - tutte legate tra loro da complesse relazioni debitorie - vendono solo aria ed illusioni, dall’altra è anche vero che non mancano i soggetti che di realismo se ne intendono. Culture che hanno fatto della capacità di capire come agire efficacemente nel mondo una scienza. Volendo infatti volare un po’ più alto, ci sono ragioni geopolitiche e geostrategiche che fanno pensare a un cambiamento epocale e quindi alla ridiscussione del ruolo degli Usa oltre che alla loro reale possibilità di combattere la crisi attraverso piani inattuabili, dispendiosi e autolesionisti come quello di Tim Geithner, attuale sottosegretario all’economia dell’amministrazione Obama.

La Cina, infatti, sta scaricando il dollaro. Compra rame e altre commodities (materie prime) metalliche in quantità spaventose: lo sta facendo e lo continuerà a fare. Lo State Reserve Bureau sta muovendosi in tal senso per riuscire a districarsi prima possibile dalla propria dipendenza dal biglietto verde: parliamo di 2 trilioni di dollari di riserve che finiranno nell’acquisto di metalli invece che nell’immenso mercato del debito Usa, per anni mantenuto in vita proprio dagli acquisti cinesi dettati dagli enormi disavanzi. Dalla carta straccia alle materie prime.

La Cina, infatti, sta scaricando il dollaro. Compra rame e altre commodities (materie prime) metalliche in quantità spaventose: lo sta facendo e lo continuerà a fare. Lo State Reserve Bureau sta muovendosi in tal senso per riuscire a districarsi prima possibile dalla propria dipendenza dal biglietto verde: parliamo di 2 trilioni di dollari di riserve che finiranno nell’acquisto di metalli invece che nell’immenso mercato del debito Usa, per anni mantenuto in vita proprio dagli acquisti cinesi dettati dagli enormi disavanzi. Dalla carta straccia alle materie prime.

Una politica dal duplice effetto: dieci volte più di impatto sia sui prezzi delle commodities che sul fronte monetario Usa e in grado di garantire materiale per almeno 50 anni di infrastrutture in Cina. Ma c’è anche un’altra ragione: il futuro dell’auto sta nel settore ibrido che necessita di rame. E la Cina vuole costruire la nuova utilitaria ecologica, la versione new age dell’auto ideale per il consumatore medio cinese. Un po’ quello che rappresentò la prima Fiat 500 durante il boom economico in Italia, negli anni ’60, ma con un accento sulla sostenibilità ambientale e sui consumi del veicolo. Insomma, strategie commerciali di strangolamento e monopolio.

Ma Pechino sta comprando anche alluminio, zinco, nickel e materiali rari come il titanio, l’indio (utilizzato nelle pellicole ad alta tecnologia), il rodio (fondamentale per i convertitori catalitici) e il praseodimio, necessario per la lavorazione del vetro. La nuova “rivoluzione industriale” parte dalla Cina e quando un colosso prende una decisione, difficilmente gli altri possono ignorarla. Tanto più che i numeri sono spaventosi: 329mila tonnellate di rame nel febbraio 2009, 375mila nel mese successivo, in un crescendo costante. Numeri che hanno fatto salire il prezzo del 49 per cento quando gli analisti pronosticavano un crollo del 20 per cento.

Qualcuno comincia a pensare che Pechino stia pensando a una sorta di “Bancor”, una moneta globale ancorata a un paniere di commodities che sostituisca - come si pensava negli anni Quaranta per superare il Golden Standard - lo strapotere del dollaro e prevenisca gli eccessi basati sul credito che ci hanno portato alla situazione attuale. La Cina teme, non senza qualche ragione, che gli Usa stiano studiando una sorta di default “coperto” del proprio debito stampando moneta e, ovviamente, si preoccupa dell’enorme esposizione in dollari dei propri assets basati sul debito statunitense.

Quindi, entrare a gamba tesa nel mercato dei metalli invece che in quello Usa, permette a Pechino di mantenere basso lo yuan senza incorrere nelle ire di Washington riguardo a possibili manipolazioni valutarie e garantisce riserve di materiali facilmente stoccabili a differenza del petrolio. Inoltre permette nel medio-lungo termine un investimento fruttuoso, visto che le riserve di quei materiali non sono infinite e quindi il loro valore è destinato a salire. E’ un esempio tra i tanti che contraddistingue la saggezza della classe dirigente cinese. Forse, per capire come sta evolvendo questa crisi e quale mondo ci lascerà in dote, è meglio smetterla per un po’ di guardare la Borsa e cominciare a tenere sott’occhio le commodities.

- Dettagli

- Scritto da Administrator

di Ilvio Pannullo

di Ilvio Pannullo

Quasi non ha fatto in tempo a entrare in vigore, il primo dicembre scorso, il regolamento Ue sulle agenzie di rating, che già pochi giorni fa, il 15 dicembre, il Parlamento europeo ne ha approvato a larghissima maggioranza (611 voti a favore, 15 contrari e 26 astensioni) una serie di modifiche in senso restrittivo, che entreranno in vigore nel luglio prossimo. C’è voglia di regole in Europa, regole che dovranno essere interpretate e applicate severamente.

Proprio questa volontà politica sembra assicurare che nel continente l'assalto regolamentare a un settore dominato dall'oligopolio delle Big Three americane - Standard & Poor's, Fitch e Moody's, che sono in grado di far muovere i mercati più o meno a loro piacimento - promette di non fermarsi qui. In cantiere c'è già l'idea di presentare nuove proposte in primavera sempre con l'obiettivo di sottoporre queste agenzie a una sorveglianza sempre più attenta e a una trasparenza cristallina. Come? Non solo fissando precisi paletti quando si cimentano nella valutazione di debiti sovrani e credit default swaps (Cds), ma anche aprendone l'attività alla libera concorrenza.

Ma cosa sono queste agenzie e qual é il loro lavoro? Perché sono tanto importanti? Prima di tutto va detto che il rating è un metodo utilizzato per classificare sia i titoli obbligazionari che le imprese in base alla loro coefficiente di rischio. Nella sostanza esprimono un voto o, più precisamente, una scheda di valutazione, come la pagella che il corpo docenti compila in tutte le sue parti - quelle esclusivamente riferite al rendimento scolastico e quelle inerenti al comportamento tenuto in classe dall’alunno - per assicurare ai genitori una precisa valutazione generale del comportamento tenuto dai figli a scuola.

Non è forse fondamentale per i genitori conoscere l’andamento e il comportamento scolastico dei figli? Non è forse fondamentale che il corpo docenti chiamato a quest’alto compito sia il migliore possibile? Non è forse fondamentale che, nella valutazione, il corpo docenti sia e appaia assolutamente imparziale ed equanime? E infine: non è forse fondamentale assicurarsi che i criteri in base ai quali emergono i voti e le valutazioni sui singoli soggetti siano chiari, puntuali e condivisi? Sì, tutto questo è fondamentale. Di più: rappresenta la fondazione di quell’edificio all’interno del quale riposano i nostri valori comuni.

Uscendo dalla metafora va puntualizzato come le borse valori rappresentino oggi i luoghi deputati al libero scambio di valori mobiliari, la quintessenza del libero mercato, della concorrenza, del liberismo. I mercati mondiali rappresentano la plastica rappresentazione degli umori del mondo, dei rapporti di forza, il peso e la credibilità di tutti gli enti economici pubblici e privati. Conoscerne le regole significa conoscere il modus operandi che determina la direzione del mondo, motivo per cui gli addetti al settore sono soliti affermare che ciò che accade sui mercati anticipa ciò che accadrà nel mondo reale di 6/9 mesi. E raramente sbagliano.

In un regime di libero mercato - si sa - la perfetta informazione del consumatore è uno dei postulati, ossia una delle regole iniziali, cui tutti i soggetti del mercato debbono obbedire. Almeno in teoria. Nessuno, infatti, è perfettamente informato, nessuno dispone del tempo e delle capacità per ottenere, gestire e valutare simultaneamente tutte le informazioni riguardanti tutti i valori mobiliari liberamente scambiabili sui mercati di tutto il mondo. È per questo che esistono le agenzie di rating, soggetti specializzati nel raccogliere tutte le informazioni necessarie per valutare ogni titolo e offrire all’investitore una scorciatoia, un modo più diretto ed intuitivo per prendere la giusta decisione.

Il rating viene espresso attraverso un voto in lettere, in base al quale il mercato stabilisce un premio (ossia rendimenti più alti) per il rischio da richiedere all'azienda per accettare quel determinato investimento. Scendendo nel rating aumenta il premio per il rischio richiesto; quindi l'emittente deve pagare uno spread maggiore rispetto al tasso risk-free, deve assicurare cioè un profitto aggiuntivo rispetto a quanto garantito da quei titoli giudicati “sicuri”.

Il rating viene espresso attraverso un voto in lettere, in base al quale il mercato stabilisce un premio (ossia rendimenti più alti) per il rischio da richiedere all'azienda per accettare quel determinato investimento. Scendendo nel rating aumenta il premio per il rischio richiesto; quindi l'emittente deve pagare uno spread maggiore rispetto al tasso risk-free, deve assicurare cioè un profitto aggiuntivo rispetto a quanto garantito da quei titoli giudicati “sicuri”.

Si capisce dunque l’importanza e la centralità di queste agenzie di rating. Ma chi sono effettivamente questi maestri, questi professori dei mercati? Come riescono concretamente ad esprimere un voto, a giudicare tutti i titoli e le imprese sui mercati che quotidianamente si affollano per elemosinare quella liquidità, necessaria oggi più dell’aria?

I rating - abbiamo detto - sono periodicamente pubblicati da agenzie specializzate, principalmente Standard & Poor's, Moody’s e Fitch Ratings. Tutte società per azioni a loro volta quotate in borsa. Soggetti privati cui è demandato un ruolo che, teoricamente, dovrebbe spettare ad una pubblica autorità. Ma non esistendo un’autorità comune a tutti i mercati azionari, ecco che accade l’impensabile: ad assicurare una corretta informazione tra tutti gli attori del grande gioco della finanza, precondizione necessaria per il funzionamento di qualsiasi mercato, sono alcuni soggetti direttamente coinvolti nel gioco stesso. L’arbitro, insomma, è un giocatore. Potrebbe sembrare un paradosso, ma accade ogni giorno.

Qualcuno ha mai sentito, letto o appreso, a qualsiasi titolo, che una di queste benemerite istituzioni di rating aveva lanciato l’allarme su quanto stava per accadere in America prima della crisi dei mutui subprime? Qualcuno forse si ricorda anche una sola di queste torri d’avorio far presente che il signor Bernard Madoff stava truffando tutto e tutti e che la sua era una graziosa catena di Sant'Antonio da 60 miliardi di dollari? La risposta è ovviamente il silenzio. Salvo poi scoprire ora che il plurimiliardario Warren Buffet, di fronte al quale tutta la stampa economica si profonde in inchini a tutt'oggi, è proprietario del 20% delle azioni di Moody's. Adesso fa il broncio perché, dice, neanche lui fu avvertito.

Naturalmente gli inchini continuano, forse perché gli sono rimasti abbastanza miliardi di dollari da poter mettere in riga anche l'Amministrazione di Washington; ma sarebbe interessante chiedergli come mai - da genio della finanza qual è - ha taciuto mentre tutte le grandi banche d'investimento americane si scioglievano come neve al sole. Forse era lui che doveva avvertire la “sua” Moody's, visto che stava partecipando più o meno segretamente, ad alcuni tentativi di salvataggio proprio delle banche che le agenzie di rating continuavano a dare per solide. Questo per comprendere come concretamente, nei mercati mondiali, lì in cima alla piramide sociale, regni una promiscuità che non assicura certo una visione “neutra” o”terza” nella lettura dell’opportunità e affidabilità degli investimenti.

E adesso che fare, in attesa della “ripresina” che, come Godot, tutti attendono ma che non verrà? Per rispondere sarebbe utile dare un'occhiata alla “quarta crisi”, quella di cui nessuno parla, ma che è componente essenziale, concausa, compartecipe, complice del silenzio assordante che ha coperto l'arrivo della crisi finanziaria, di quella energetica, di quella climatica, per restare alle maggiori. È la crisi dell'informazione, del collasso morale e intellettuale del giornalismo economico. Quelli che dovevano raccontarci, spiegarci ciò che stava maturando e non l'hanno fatto. Perché il silenzio assoluto?

La risposta è semplice: perché erano parte della truffa e, dunque, non potevano raccontarla. Esattamente come accade per le società di rating: la natura del problema è la medesima - l’informazione – e a cambiare è solo il pubblico. Per le società di rating sono gli investitori professionali, una ricchissima minoranza della popolazione mondiale; per i giornalisti economici é il grande pubblico. Non ci fossero stati i media, le televisioni in particolare, a costruire il grande spettacolo di questa società illusoria in cui credevamo di vivere, non fosse stata in funzione 24 ore su 24 la colossale fabbrica dei sogni e delle menzogne che é divenuto il mainstream globale, tutto ciò di cui stiamo parlando non sarebbe stato possibile.

La risposta è semplice: perché erano parte della truffa e, dunque, non potevano raccontarla. Esattamente come accade per le società di rating: la natura del problema è la medesima - l’informazione – e a cambiare è solo il pubblico. Per le società di rating sono gli investitori professionali, una ricchissima minoranza della popolazione mondiale; per i giornalisti economici é il grande pubblico. Non ci fossero stati i media, le televisioni in particolare, a costruire il grande spettacolo di questa società illusoria in cui credevamo di vivere, non fosse stata in funzione 24 ore su 24 la colossale fabbrica dei sogni e delle menzogne che é divenuto il mainstream globale, tutto ciò di cui stiamo parlando non sarebbe stato possibile.

Segni di resipiscenza? Non molti. Si prenda ad esempio la rivista Time. Quella che, nel febbraio 1999 dedicò la sua copertina al “Comitato che ha salvato il mondo”. Chi faceva parte del comitato? Alan Greenspan, Larry Summers e Bob Rubin. Gli ultimi due dei tre, peraltro, sono come le agenzie di rating, sempre sulla breccia. Adesso il direttore di Time, Richard Stengel, promette di guidare i suoi lettori nella navigazione in un mondo che cambia. «Quale sarà la nostra missione? Spiegarti cosa sta cambiando e perché, e cosa tu puoi fare in proposito». Capito l'antifona? Adesso t’invitano a partecipare alla raccolta dei detriti. Ma come si può farlo? «Con grandi reportages - dice Stengel - grandi capacità di scrittura, grande fotografia, grande video on line».

Tutto qui? E se era così semplice, fino a ieri che cosa hanno fatto? Non solo la rivista Time, ma tutti insieme, appassionatamente, i media? Un altro esempio paradigmatico è quell'oracolo del “Mercato” (sempre con la M maiuscola) dell'Economist, che in tutti questi anni bastonava severamente le dita a chiunque osasse parlare dell'intervento dello Stato nell'economia, il thatcheriano d'acciaio inossidabile che spiegava le meraviglie della globalizzazione finanziaria. Ma, per restare in casa nostra, si pensi al Sole 24 ore, alle pagine economiche del Corriere della Sera e di La Repubblica. Come mai non hanno avvertito? Forse perché attraverso il sistema della partecipazioni al capitale sociale delle società editrici i soggetti che dovrebbero essere controllati diventano soci dei soggetti che dovrebbero controllare?

Forse perché attraverso le inserzioni pubblicitarie i grandi gruppi finanziari e produttivi del paese riescono ad ottenere un’informazione specializzata nel portare acqua al mulino del padrone? Forse per la mancanza di spirito critico e di’indipendenza degli stessi giornalisti, sempre alla ricerca di una padrone da servire? Poi si riprendono in mano i giornali e leggendo i titoli si ha come l’impressione che per i grandi della Terra il futuro è la fotocopia del passato. «Come si affitta un intero paese»; «Africa, il nuovo business»; «Come far diventare verde il consumo». E così continuando. Una specie di vademecum al suicidio.

- Dettagli

- Scritto da Administrator

di Giuliano Luongo

di Giuliano Luongo

Ci avviciniamo alla fine dell’anno, periodo nel quale si presentano una serie di minacce più o meno inquietanti. Non essendoci lo spazio per perdere tempo commentando le tragedie legate ai regali alla suocera e ai cinepanettoni, è opportuno - tanto per influire negativamente sulla cronicità della nostra gastrite - dedicarsi alla compilazione di alcune riflessioni su due grandi punti interrogativi legati alle tasche degli italiani ed a quelle delle nostre tragicomiche istituzioni governative.

Per essere più precisi, il riferimento va alle conseguenze della tagliuzzante legge di stabilità - non è più di moda chiamarla legge finanziaria, sarà che si vuole fingere meglio di seguire i dettami del Patto di Stabilità UE - e, in parallelo, all’intrigante situazione del rapporto tra quantità di denaro nelle casse statali/obblighi di ripaga mento obbligazioni statali. Riflessione obbligatoria: il Ministro dagli occhiali alla Harry Potter e dalla voce di uno che ha indossato per troppo tempo jeans orribilmente stretti, ha fatto bene i calcoli oppure sta azzardando un po’ troppo con manovre che richiamano la cara vecchia “finanza creativa”?

Partiamo da un assunto: a cosa serve l’emissione di obbligazioni di stato (Bot, Cct eccetera)? Formalmente a rimpinguare in momenti più o meno critici le casse dello Stato, per fare fronte a spese pubbliche “correnti” o per soddisfare particolari condizioni di sopravvivenza dettate dalla organizzazione regionale o internazionale di turno. La tipica obbligazione consiste semplicemente nel prendere denaro a prestito, per poi restituirlo con l’aggiunta di una percentuale. Ecco, la chiave del problema: restituzione.

Un’operazione di rifinanziamento del debito di un paese che si basi sul piazzamento sul mercato di titoli di Stato deve tenere in conto ciò che accadrà l’anno successivo (oppure ovviamente alla fine del periodo considerato), onde evitare di scalfire ulteriormente la situazione economica del paese che si crede di risanare. Entriamo ora nel merito del caso del nostro paese: attualmente il totale delle restituzioni dello scorso “giro” di obbligazioni ammonta, centesimo più, centesimo meno, a 160 (centosessanta) miliardi di euro.

Un simile buco nero, naturalmente, ha bisogno di essere messo in regola quanto prima e, visto lo stato di salute dei conti pubblici nostrani, non sembrerebbe cosa da poco; ma per quanto possa sembrare assurdo, l’exit strategy da questo potenziale naufragio era già ben chiara nelle menti statali dall’inizio dell’anno: l’uovo di Colombo, ossia ripagare i propri debiti sottoscrivendone di altri. Facile, no?

I primi otto mesi dell’anno, in effetti, hanno mostrato un trend alquanto soddisfacente nel collocamento dei titoli di Stato, dove circa il 65% ne è stato piazzato fino alla metà di agosto: nonostante le “turbolenze” politiche più recenti (compreso il delirio del 14, con tanto di compravendite di parlamentari) le aste hanno continuato a tenersi, imperterrite. I risultati, in particolare nelle ultime tornate di vendita, sono stati addirittura più “rosei” di quanto si potesse pensare, con l’offerta che è stata “doppiata” dalla domanda a fronte di un rendimento che ha superato il 2% annuo.

Complice la fragilità di altri paesi europei e i vantaggi in termini di rendimento rispetto ai Bund tedeschi, i nostri titoli sono riusciti a mantenersi competitivi ed hanno trovato sbocco in maniera relativamente facile. Complice anche la serie di tagli della finanziaria (scrivere ogni volta legge di stabilità è una tortura), le agenzie di rating sembra che abbiano inteso una sorta di trend alla ricerca della stabilità del nostro governo, e pertanto si sono astenuti da tagli più o meno selvaggi nel giudicare la qualità dei nostri titoli.

Complice la fragilità di altri paesi europei e i vantaggi in termini di rendimento rispetto ai Bund tedeschi, i nostri titoli sono riusciti a mantenersi competitivi ed hanno trovato sbocco in maniera relativamente facile. Complice anche la serie di tagli della finanziaria (scrivere ogni volta legge di stabilità è una tortura), le agenzie di rating sembra che abbiano inteso una sorta di trend alla ricerca della stabilità del nostro governo, e pertanto si sono astenuti da tagli più o meno selvaggi nel giudicare la qualità dei nostri titoli.

Ecco appunto, la finanziaria: per tenere calmi gli espertoni del rating, e più in generale per contenere la spesa, si sceglie sempre di colpire - alternativamente o simultaneamente - istruzione e ammortizzatori sociali (Irlanda docet). Nel nostro caso, la stangata è arrivata sulle teste degli universitari, e non parliamo degli studenti: i tagli all’università pubblica continueranno fino al 2013, partendo con un -8% abbondante nel 2011 (percentuale rispetto al 2010) per poi infierire con altri due tagli del 2,65% e dello 0,80% a cadenza annuale. Potremmo infierire parlando poi della riforma del sistema universitario, ma non vogliamo esagerare.

E non va bene nemmeno agli enti locali, che perdono 6,3 miliardi di euro. Si noti che nella top5 dei tagli più ingenti c’è anche l’Abruzzo, che come tutte le aree terremotate se la passa alla stragrande. Ricordiamo anche i tagli del 66% alle risorse per le politiche sociali, accanto a quelli del 75% per le risorse destinate al 5x1000: in compenso, però, rimangono un bel po’ di soldi da parte per le missioni militari all’estero, per le 26 auto di scorta di Silvio e per il drenaggio infinito di pecunia da parte di ogni fortunello la cui campagna elettorale abbia avuto successo. Un capolavoro.

Visto che, in effetti, era fondamentalmente risaputo il tipo di disastro al quale si andava incontro, traiamo una conclusione meno diretta (rispetto alle semplici contumelie): per gli operatori, gli analisti, gli spettatori da Bruxelles, l’atto del tagliare le gambe alle fasce deboli di un paese e ai giovani (tramite l’omicidio premeditato di università pubblica e ricerca) viene inteso come un segnale di consolidamento dell’economia e di ricerca di stabilità. Bene. Si può dire che gran parte del malcontento generato da queste decisioni (assieme al circo parlamentare del 14) abbia contribuito a scatenare lievi rivolte urbane: ergo, dove diamine è la stabilità? Stabilità economica e sociale vanno di pari passo ed un paese in cui anche una minima fetta di popolazione ricorre alla forza bruta per protestare non solo non cresce, ma non va da nessuna parte.

Potremmo comunque dire che, a fronte di queste decisioni quantomeno opinabili, al Ministero abbiano almeno saputo gestire il caso dei miliardi in obbligazioni da restituire. Ecco, la parolaccia di prima: restituzione. I cari bond di cui sopra andranno ripagati l’anno venturo. Sapendo che la domanda è molto alta e che il loro valore è in aumento, fra 365 maledetti giorni il buco sarà più grande. A fronte di una lotta all’evasione fallimentare (+6,7% solo nel Q1 2010, leaders Lombardia e Veneto), di una spesa pubblica che non va tagliata dove si deve e che rimane alta nonostante la distruzione di alcuni settori chiave, e di un circuito del reddito che perde colpi grazie a cervelli in fuga ed imprenditori in fuga ancora più veloce, sembra che l’anno venturo si debba solo sperare di collocare altri bond, fino ad esaurimento scorte.

O esaurimento fessi. Ricorda tanto la filosofia di Charles Ponzi, nella quale si manda avanti una finanziaria senza investire nulla, ma pagando i creditori con i soldi dei nuovi obbligati. Ci ha provato anche Bernie “Evil” Madoff. E l’ha sperimentato sul campo l’Argentina. Non è finita bene.