- Dettagli

- Scritto da Administrator

di Ilvio Pannullo

di Ilvio Pannullo

Stanno cadendo, cadono e continueranno a cadere uno dopo l’altro, come in un domino ben progettato, i pezzi del mosaico dorato disegnato da Berlusconi e spacciato all’Italia intera come il dipinto di un successo inarrestabile. La crisi politica in atto, ormai cristallizzata nell’immotivata richiesta di dimissioni di Gianfranco Fini da Presidente della Camera dei Deputati, avanzata scompostamente da un iracondo Presidente del Consiglio - da sempre scarso conoscitore delle norme costituzionali che disciplinano le varie istituzioni che compongono il nostro ordinamento - segna la fine del grande sogno.

E con esso, una dopo l’altra, vengono sbugiardate tutte le promesse fatte per ottenere quel consenso popolare utilizzato solo per fuggire dalla giustizia dei tribunali. Dopo quindici anni il berlusconismo, il sogno americano all’italiana, getta la spugna e si rivela per ciò che è, che è sempre stato: una maschera si ottimista e sorridente, ma pur sempre una maschera imposta ad un’Italia troppo brutta per essere vera.

Esemplificativa, se non addirittura paradigmatica, è la vicenda che ha interessato il fisco. Chiunque ricorderà il mantra azzurro del “meno tasse per tutti”. Uno slogan vincente, un progetto politico, un’idea propulsiva ora ridotta ad un clichè; un’utopia, un motivetto consolante da ripetere davanti le telecamere, nella speranza che ci sia ancora qualcuno disposto a credere alle favole. Purtroppo la realtà è ben diversa da come l’avevamo immaginata, da come ce l’avevano fatta immaginare attraverso descrizioni luminose, plastici lucidi e cartine dello stivale magicamente ridisegnate in quei grandi consessi autocelebrativi che sono diventati i salotti tv.

Sono i numeri, le proporzioni matematiche, i rapporti economici tra indicatori socialmente apprezzabili a spazzare via il campo da ogni ambiguità dialettica. E i numeri non hanno voce; posso essere interpretati, ma mai fino al punto di rovesciarne il significato originario (come invece puntualmente accade con le parole). E cosa dicono i numeri del decennio azzurro? Eccoli qui.

Nel 2000 le entrate complessive dello Stato rappresentavano il 45,4% del Pil; nel 2009, alla fine del decennio berlusconiano, questa percentuale è salita al 47,2%, il valore più alto mai raggiunto. In termini assoluti, nello stesso periodo le entrate sono cresciute del 33%, un valore superiore di ben 12 punti percentuali rispetto alla crescita dei prezzi, ferma al 20,6%. In altre parole, il costo della macchina statale aumenta con il passare degli anni molto più di quanto non sia ammesso dall’aumento dei prezzi causato dall’inflazione.

Un simile dato economico non potrebbe essere politicamente più pregnante. Non vi è dubbio infatti che nell'immaginario collettivo i governi Berlusconi (siamo arrivati a quattro, con buona pace per i pronostici di Montanelli) si sono caratterizzati come quelli che “non hanno messo le mani nelle tasche degli italiani”. Al contrario, gli stessi slogan del centrodestra (oltre ovviamente all’intero impero mediatico berlusconiano, tv e giornali in testa) hanno accreditato i governi di centro sinistra come quelli che hanno sempre puntato ad alzare le tasse. E il fatto che sulla questione fiscale gli italiani siano particolarmente recettivi lo dimostra l’esito della campagna elettorale del 2006: Prodi perse terreno sulla base della martellante campagna mediatica di Berlusconi. Con il risultato che quella che fino a poche settimane prima sembrava per il centrosinistra una marcia trionfale, si trasformò invece in una risicata vittoria, per non dire una mezza debacle, come si vide meglio un anno mezzo dopo.

Si penserà allora che i dati sono fasulli, i numeri taroccati o magari forniti da qualche società schermo dei soliti pericolosissimi comunisti. Consultando però quelli che emergono nella relazione annuale della Banca d'Italia, ciò che s’impone all’evidenza dei fatti è la categorica smentita di quella narrazione di cui sono state colonna sonora le roboanti affermazioni che il nostro premier ci ha regalato in tutti questi anni. Dal meno tasse per tutti al meno burocrazia per tutti, passando per il presidente operaio al servizio della nazione.

In estrema sintesi, i numeri evidenziano con chiarezza due circostanze: la prima riguarda le entrate dello Stato nel decennio berlusconiano, la seconda fa riferimento all'incremento delle stesse. Nel primo caso si sottolinea come l’incidenza dell’intera struttura amministrativa e politica sulla produzione, non soltanto non é diminuita, ma risulta sia addirittura aumentata, in relazione sia all'inflazione, sia al prodotto interno lordo. Non soltanto non c'è quindi stata la promessa riduzione delle tasse, ma al contrario è aumentata la voracità dello Stato.

In estrema sintesi, i numeri evidenziano con chiarezza due circostanze: la prima riguarda le entrate dello Stato nel decennio berlusconiano, la seconda fa riferimento all'incremento delle stesse. Nel primo caso si sottolinea come l’incidenza dell’intera struttura amministrativa e politica sulla produzione, non soltanto non é diminuita, ma risulta sia addirittura aumentata, in relazione sia all'inflazione, sia al prodotto interno lordo. Non soltanto non c'è quindi stata la promessa riduzione delle tasse, ma al contrario è aumentata la voracità dello Stato.

La seconda circostanza, che emerge da un’analisi interna dei dati riguardanti l’innalzamento delle entrate, indica come questo incremento non sia stato causato da un apprezzamento omogeneo delle principali fonti di gettito, cioè le imposte dirette (quelle sul reddito), le imposte indirette (Iva e accise) e i contributi previdenziali (essenzialmente Inps e Indap). Analizzando le principali componenti delle entrate dello Stato, si osserva infatti che le imposte dirette, quelle generalmente prelevate alla fonte e già pagate in busta paga, sono cresciute tra il 2000 e il 2009 del 33%, una percentuale più alta di quasi 12 punti percentuali rispetto al 20,6 dell'inflazione. In relazione alla crescita del Pil sono invece rimaste sostanzialmente immutate (soltanto 0,2 punti percentuali in più nello stesso periodo).

È quindi corretto ammettere che il gettito delle imposte che si pagano con la busta paga (lavoratori dipendenti) o con la dichiarazione dei redditi (autonomi e partite Iva) non è aumentato nel suo complesso. Quanto questa tenuta generale sia poi il frutto in realtà di uno strano equilibrio raggiunto tra l’inferno delle tasse prelevate alla fonte ed il paradiso di quelle pagate sulla base della dichiarazione dei redditi è tutto da apprezzare. Questo risultato può infatti dipendere anche da altri fattori, come il livello di evasione fiscale. Confrontando, infatti, le aliquote Irpef (l’Imposta sul Reddito delle Persone Fisiche, ndr) per gli anni 2000, 2005 e 2009, non si riscontra una palese riduzione delle stesse, anzi queste paradossalmente - se si considera che secondo l’articolo 53 della Costituzione “tutti sono tenuti a concorrere alle spese pubbliche in ragione della loro capacità produttiva” - tendono ad aumentare per i redditi più bassi, sebbene tale incremento possa risultare neutralizzato da maggiori detrazioni.

È invece leggermente diminuito il cerchio delle imposte indirette, ossia Iva e accise. Se lo si rapporta all’andamento dell'inflazione (meno 2,3% nel periodo considerato), ed in particolare, se lo si confronta con il Pil: da un 14,7% nel 2000 si è scesi ad un 13,6% nel 2009. In particolare c'è da notare che la riduzione più accentuata è avvenuta negli ultimi due anni, cioè nel 2008 e nel 2009 (nel 2007 era ancora uguale a quella del 2000). Ben conoscendo tutti l’incapacità cronica - evidentemente voluta, cercata e realizzata - della complessa macchina statale di dotarsi degli strumenti necessari per contrastare efficacemente i fenomeni dell’evasione e dell’elusione fiscale, si può capire come questi dati, se calati nella situazione italiana caratterizzata conseguentemente da un'evasione fiscale impressionante (si stimano ormai 120 miliardi di euro d’imposte non pagate), indicano come la riduzione del gettito delle imposte indirette che si è verificato – ad aliquote Iva ed importi delle accise invariati – potrebbe segnalare una maggiore evasione.

Con il duce di Arcore al potere la fedeltà fiscale - è noto crolla come una diga logora e consunta che si sbriciola sotto l’impulso antisociale - ma umano, troppo umano - di autoconservazione economica, acutizzato dall’incancrenirsi della crisi che infiamma la rivalità sociale. Va comunque detto che il calo delle imposte indirette rilevato negli ultimi due anni è certamente da mettere in relazione anche con la crisi economica. Da notare, poi, che nel decennio considerato l'anno in cui il gettito delle imposte indirette è stato più alto in assoluto è il 2007, al tempo del secondo governo Prodi: 227 miliardi, poi scesi a 216 nel 2008 - anno della vittoria berlusconiana e dello scoppio della bolla immobiliare negli USA - e 207 nel 2009.

Anche qui, ancora una volta, un dato che segnala come nulla sia stato fatto per migliorare il sistema tributario e fiscale al fine di meglio cogliere il flusso della ricchezza, per poi andarla a colpire lì dove si ammassa artificiosamente, diventando capitale finanziario e producendo una ricchezza virtuale destabilizzante per gli stessi sistemi produttivi del paese. Anzi, un altro dato molto interessante viene dalla voce contributi sociali, che in assoluto è la componente della pressione fiscale cresciuta di più (+46,6% in nove anni), sia rispetto all'aumento del costo della vita (+26% nello stesso periodo), sia rispetto al Pil (dal 12,4% del 2000 al 14,1% del 2009). In altre parole è aumentata di molto la pressione fiscale sul fattore lavoro, in particolare su quello dipendente.

Che cosa dunque si desume dai numeri sopra indicati? Innanzitutto che, aldilà degli alti sonanti proclami su una loro riduzione, le tasse non sono complessivamente calate. Se si considera poi che tutte le vergognose leggi che sono state fatte ingoiare alla Repubblica sono state considerate dal popolo telespettatore come un sacrificio necessario per quella rivoluzione liberale da tutti desiderata ma mai realizzata, il fallimento politico non potrebbe essere più eclatante.

Non si può dunque che prendere atto del disastro politico, economico e fiscale, e dunque inevitabilmente sociale, reso sempre più evidente e irrimediabile da una crescente finora spesa pubblica e da un debito pubblico che ha continuato la sua ascesa ininterrotta, assumendo proporzioni ingestibili nel lungo periodo a seguito del perdurare di una situazione di recessione economica.

- Dettagli

- Scritto da Administrator

di Luca Mazzucato

di Luca Mazzucato

NEW YORK. Come la voce di una Cassandra solitaria, dalle colonne del New York Times si leva ogni giorno la supplica rivolta al governo americano: spendere, spendere, spendere! Ma le sue parole cadono nel vuoto, tanto in America quanto in Europa. Mentre banchieri e speculatori, questa volta travestiti da paladini della responsabilità fiscale, banchettano sulle carcasse delle economie occidentali. È la folle rincorsa alla riduzione del deficit la nuova parola d'ordine.

Non usa mezze parole il premio Nobel per l'Economia Paul Krugman, per denunciare l'assurdità dello spettacolo cui stiamo assistendo. “Soltanto due anni fa, chiunque avesse predetto uno scenario come quello attuale (non solo la disoccupazione è a livelli disastrosi, ma tutte le previsioni assicurano che resterà così per molti anni) sarebbe stato preso per un pazzo allarmista. Ora che l'incubo è realtà - per milioni di americani - Washington sembra aver perso qualsiasi senso di urgenza. Speranze infrante, piccole imprese in bancarotta, vite distrutte? Non importa, parliamo invece del malvagio deficit di bilancio”.

Delle due l'una: o il New York Times è diventato un covo di serpi comuniste (ma nessun giornalista è stato incluso nella lista di spie russe per lo scambio di detenuti), oppure il professor Krugman è l'unico che riesce a fare due più due. Secondo Krugman, il responsabile della Federal Reserve americana, Ben Bernanke, sa perfettamente cosa si dovrebbe fare, visto che è stato proprio lui a proporlo in tempi pre-crisi. Qual sarebbe dunque la ricetta Krugman-Bernanke per rilanciare l'economia?

“I tassi di interesse americani a breve termine - dice Krugman - sono già vicini a zero e non possono essere abbassati oltre. Ma il messaggio di Bernanke nel 2002 era di comprare il debito a lungo termine del governo e il debito del settore privato. Annunciare che la Fed manterrà i tassi così bassi per lungo tempo e convincere i privati che prendere soldi a prestito è una buona idea, mentre tenersi in tasca il contante una pessima idea.” Peccato che Bernanke abbia improvvisamente cambiato idea, diventando, nel momento di crisi, paladino del pareggio di bilancio.

“Possiamo ancora fermare il disastro - argomenta Krugman - con un secondo massiccio piano di stimolo e con un'azione molto più aggressiva da parte della Fed. Ma politicamente siamo inchiodati: anche se i democratici tengono nelle elezioni di Novembre, non avranno comunque i voti per fare grossi aggiustamenti.”

Gli Stati Uniti l'anno scorso hanno passato un colossale piano da ottocento miliardi di sostegno all'economia, ma nonostante questo la disoccupazione è al valore che si paventava soltanto nelle stime più catastrofiche. Ora che quelle stime sono diventate realtà, invece di investire più denaro, tutto a un tratto i fautori degli stimoli economici hanno abbracciato l'austerità fiscale, che essi stessi avevano definito sbagliata un anno fa. Ma mentre l'austerità dell'armata “spietata, confusa e sprovveduta” dei Repubblicani in Congresso è premiata con montagne di denaro dalle grosse corporations, secondo Krugman l'austerità della Federal Reserve è sintomo piuttosto di codardia.

Soprattutto, è curioso il fatto che questi sarti del deficit abbiano le forbici spuntate quando si tratta di cancellare i tagli alle tasse sui redditi alti, voluti da Bush e mantenuti da Obama, che fanno sprofondare il bilancio statale. E siano tempestivi nel cancellare i contributi ai disoccupati di lunga durata, la cui proroga è stata bocciata al Senato americano la scorsa settimana grazie al voto di un senatore democratico voltagabbana. Stando alle più recenti proiezioni economiche, l'economia americana sta per entrare in una fase di deflazione, che sarà disastrosa proprio per il deficit. Mentre ci sarebbe bisogno di un periodo d’inflazione prolungata per ripianare il debito.

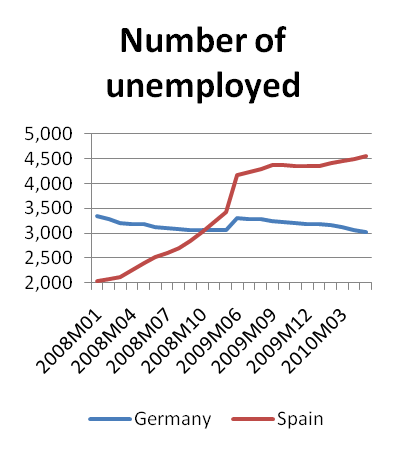

Per quanto riguarda l'austerità fiscale della zona europea, la spiegazione di Krugman è talmente ovvia che basta dare un'occhiata guardare alla disoccupazione in Spagna e Germania per capire di che si tratta. La disoccupazione tedesca è in calo. Quella spagnola è rampante. La politica di contenimento del debito cui tutti i paesi europei si stanno prestando, ha dunque un solo artefice e beneficiario: la Germania.

Per quanto riguarda l'austerità fiscale della zona europea, la spiegazione di Krugman è talmente ovvia che basta dare un'occhiata guardare alla disoccupazione in Spagna e Germania per capire di che si tratta. La disoccupazione tedesca è in calo. Quella spagnola è rampante. La politica di contenimento del debito cui tutti i paesi europei si stanno prestando, ha dunque un solo artefice e beneficiario: la Germania.

Si tratta ancora una volta di un esempio di shock economy da manuale. Prima si puntano tutte le scommesse sulla bancarotta di un paese sovrano, mentre con l'altra mano gli si prestano soldi come se piovesse (vedi il gioco delle tre carte della Grecia con Goldman Sachs e Germania). Poi, quando il bilancio statale è insolvente, si prepara un ultimo prestito internazionale a tassi da usura, per ripagare i prestiti precedenti. Nel momento cruciale del panico da bancarotta, gli esperti di economia e i banchieri giurano che l'unico rimedio è il solito taglio drastico al settore pubblico. E sperano che i cittadini se la bevano.

In Grecia, come a Princeton (dove insegna Krugman), hanno fatto due più due e se ne sono accorti. Mentre il governo approvava i tagli draconiani ai dipendenti pubblici, per ripagare i debiti con le banche tedesche, francesi e americane, i cittadini greci infuriati assaltavano il Parlamento e mettevano a ferro e fuoco Atene. La loro pretesa assurda? Che a pagare per la bancarotta fosse chi l'ha provocata, ovvero il mare di evasori fiscali, i banchieri e la corrotta classe dirigente.

In Italia la situazione è del tutto analoga. Il nostro premier è tornato dall'ultimo G20 vantando una grande vittoria per l'Italia (ma soprattutto per la sua P3): aver evitato che, per ripianare i bilanci statali, i ministri europei approvassero una tassa sulle transazioni finanziarie. A pagare il conto alla Merkel saranno invece i dipendenti pubblici e i redditi più bassi, che risentiranno più pesantemente dei tagli agli enti locali. Ma se la maggior parte dei consumatori non avrà soldi da spendere, chi ci spiega come farà nei prossimi anni il PIL ad aumentare e di conseguenza il deficit a rientrare?

- Dettagli

- Scritto da Administrator

di Mario Braconi

di Mario Braconi

Se la Grecia è arrivata al punto di dover sopravvivere grazie all'elemosina dell'Unione Europea e del Fondo Monetario Internazionale, non lo deve solamente agli speculatori internazionali. La diagnosi stilata da alcuni giornalisti americani sullo stato dell'arte del paese mediterraneo è certamente corretta: livelli di burocrazia "kafkiani", corruzione e nepotismo onnipresenti (si pensi ad esempio ai dati contabili fasulli sul deficit mandati a Bruxelles dal governo ellenico), mercato dominato da aziende statali e comunque da aziende greche, competitività inesistente, alto livello di litigiosità giudiziaria e tribunali inefficienti.

Interessa, in questo caso, non tanto dolersi del fatto che nessun competitor estero (magari americano, come comprensibilmente vorrebbe il Wall Street Journal) riesca a penetrare la cortina protettiva della chiusa economia greca; quanto piuttosto sottolineare come il contesto descritto dipinga una situazione di stabile compressione dei diritti sociali degli strati meno fortunati della popolazione, anche prima del deflagrare della crisi finanziaria.

A titolo di esempio, basti ricordare che, come ricorda la giornalista conservatrice Anne Applebaum, su Slate, la Grecia è l'unico paese europeo (assieme all'Albania) a non essersi dotato di un catasto informatizzato, cosa che consente a molti agricoltori disinvolti di appropriarsi di terreno pubblico, coltivandoci sopra e arrivando perfino a chiedere sussidi allo stesso stato che stanno derubando: inutile aggiungere che la richiesta di automatizzare i registri è fieramente osteggiata dalla lobby degli agricoltori disonesti.

Ma è davvero così devastante il default della Grecia? Senza voler minimizzare le responsabilità di chi ha scandalosamente approfittato dei tassi bassi per abbandonarsi ad eccessi di ogni tipo, sono utili un paio di precisazioni: se è vero che la Grecia presenta un rapporto deficit/PIL del 13,6%, questo stesso indicatore è pari ad 11,4% in Gran Bretagna (2009) e 10,64% negli Stati Uniti (stima 2010); il debito greco è pari al 115,1% del prodotto interno lordo - lo stesso rapporto fatto registrare dall'Italia.

E' tuttavia interessante notare come la situazione della finanza pubblica greca trovi un inaspettato pendant in quella degli Stati Uniti. Anne Vorce, del think tank New America Foundation, spiega perché su un suo pezzo per la CNN. Certo - sostiene - i due Paesi sono diversissimi: a differenza della Grecia, gli USA impiegano una divisa riserva che può anche essere svalutata in caso al bisogno, hanno un importante mercato domestico, e dispongono di un mercato finanziario ampio e liquido. Ma anche gli Stati Uniti hanno un problema di debito pubblico esplosivo: si stima che, a fine 2010, il debito del Governo americano in forma di titoli negoziabili raggiungerà il 67% del prodotto interno lordo.

Poiché negli ultimi 40 anni questa misura si è mantenuta attorno al 40%, e poiché solo due anni prima era ancora a quel livello, se ne deduce che in un biennio il debito è cresciuto del 50%, grazie soprattutto all'intervento pubblico con cui il Governo è riuscito ad arginare il disastro provocato dai giochini irresponsabili di banche d'affari ed intermediari finanziari. La situazione, già critica, è destinata a peggiorare in futuro, al punto che, secondo la Vorce, il rapporto debito/PIL potrebbe toccare il 150% nel giro di una decade e raggiungere il 300% nel 2050; livelli cui è impossibile giungere senza che si verifichi una crisi devastante.

Ma è poi vero che la società americana è tanto diversa da quella ellenica? Il giudizio di Anne Applebaum è severo: negli Stati Uniti "non si riesce a controllare l'influenza dei lobbisti. Il capacità dei gruppi di potere di influenzare il processo legislativo non può essere messa sotto controllo. Forse da noi non vi saranno persone che occupano abusivamente la terra dello Stato, ma di sicuro abbiamo contadini che dipendono da generosi sussidi agricoli che distruggono il mercato", soprattutto a danno dei Paesi poveri. Anche negli USA, dunque, conservazione dello status quo, iniquità e uso privato della cosa pubblica, sono meno sconosciuti di quanto si voglia ricordare.

Anne Vorce ritiene che sia necessario per gli Stati Uniti affrontare sin da oggi la questione del debito pubblico, al fine di mantenerlo intorno al livello massimo consentito (un buon compromesso potrebbe essere il 60% del PIL). Il controllo dei conti pubblici, continua l'esperta, non dovrebbe andare a discapito dell'equità: "Un semplice taglio della spesa pubblica finirebbe per impedire al governo di fare tutte le cose su cui contiamo per rendere migliori le nostre vite. Un semplice aumento delle tasse finirebbe per drenare denaro dai ceti medi e bassi e sottrarrebbe al paese gli incentivi agli investimenti necessari a sostenere la crescita. Pertanto, occorre assicurarsi che qualsiasi intervento sul budget promuova e tuteli i nostri valori e bisogni essenziali: protezione dei più deboli, incremento dei livelli di qualità della vita attraverso lo sviluppo del capitale umano, l'innovazione e le infrastrutture di base".

Non pare ad ogni modo che i temi sollevati dalla Vorce vengano molto dibattuti al di là dell’Oceano. Con notevole ipocrisia, però, sembra inevitabile che la Grecia vada punita severamente per i suoi eccessi, mentre, ad esempio Gran Bretagna e Stati Uniti possano continuare sulla strada del debito pubblico incontrollato. Frau Merkel, preoccupata dell'esposizione delle banche tedesche verso la Grecia, ha imboccato la strada del rigore inflessibile; cosicché, il martoriato Paese mediterraneo, in cambio del soccorso europeo e del FMI, dovrà affrontara una dieta ferrea a base di rialzi delle tasse, tagli su salari, pensioni (effettivamente generose fino all’insostenibilità) e servizi pubblici, che dovrebbero ipoteticamente riportare in equilibrio il deficit entro il 2013. Una serie di misure che finiranno per colpire soprattutto le fasce delle popolazione già duramente provate dalla grave sperecuazione preesistente.

Non c'è quindi da stupirsi se i cittadini si riversano nelle strade per esprimere (spesso in modi civili e democratici, di rado offrendo un involontario pretesto ai soliti criminali) la propria rabbia nei confronti di un sistema che da decenni continua a favorire sempre le stesse persone. Tanto pesanti e gravati da recessione e disoccupazione si presentano i prossimi anni in Grecia che c'è chi ha provocatoriamente (ma non troppo) proposto una soluzione alternativa: perché la Grecia non abbandona l'Euro?

Lo sostiene Mark Weisbrot, co-director del Centre of Economic and Politicy Research di Washington in un fulminante articolo comparso sul Guardian lo scorso 18 maggio. Secondo Weisbrot, il governo greco avrebbe dovuto pensarci bene prima di imbarcarsi sul mantenimento dell'Euro e sul processo di aggiustamento di prezzi e salari, secondo lo studioso un vero e proprio "salto nel buio". Basti raffrontare due casi di Paesi in default, la Lituania e l'Argentina: la prima, che persiste sulla strada "lacrime e sangue", ha visto il suo PIL contrarsi del 25% in due anni (un record) e potrebbe impiegare più di un decennio per ritornare ai livelli pre-crisi. La seconda, invece, dopo essere andata in default nel dicembre del 2001, ha abbandonato la parità con il dollaro e, dopo un ulteriore trimestre pesantemente negativo, ha ricominciato a correre, fino a crescere del 63% in termini reali in sei anni. Ma questa, purtroppo è utopia: sembra invece che i Greci dovranno tenersi l'Euro, le lacrime e il sangue.

- Dettagli

- Scritto da Administrator

di Ilvio Pannullo

di Ilvio Pannullo

La recente decisione della Germania di proibire le vendite allo scoperto ha avuto come effetto immediato quello di trascinare il valore dell’euro ai minimi da quattro anni. Risultato: la valuta europea vale poco più di 1,22 centesimi sul biglietto verde. Una presa di posizione unilaterale, decisa dal cancelliere tedesco, Angela Merkel, il cui obiettivo è di dare un altolà ai mercati. “L’Euro – ha affermato il capo dell’esecutivo teutonico - è in pericolo: l’unione monetaria su cui si basa la crescita in Germania é un destino comune per tutti noi. La nostra decisione va nel senso di preservare quest’idea comune di moneta unica”.

Per il momento dunque nessuna vendita allo scoperto in Germania, una misura che rimarrà in vigore finché non verrà trovato un accordo europeo sulla materia. L’idea pare tuttavia stia già acquistando forza e, spinte dal decisionismo tedesco, le Autorità di controllo sulle borse europee stanno valutando azioni contro le vendite allo scoperto, per contribuire al corretto funzionamento dei mercati.

E' quanto si legge in un aggiornamento pubblicato dall'associazione delle autorità di controllo dei sistemi finanziari dell'Ue - il Cesr - sulle misure adottate nei diversi paesi per questo problema (il c.d. short selling). Tali azioni "saranno adottate per rafforzare la fiducia nei mercati finanziari e proteggere gli investitori".

Ma cosa sono queste vendite allo scoperto? Perché preoccupano tanto i governi europei, al punto da rendere necessario un tempestivo intervento come quello appena preso dalla Germania? Trattandosi di una misura per il momento valida solo con riferimento alla Borsa tedesca, non c’è migliore esempio per spiegare concretamente quali storture del mercato possa provocare la pratica dello “short selling”, che analizzare quanto accaduto ad un’azienda simbolo dell’efficienza teutonica: la Volkswagen. Si consideri dunque paradigmatica la vicenda che ha interessato quest’azienda, che alla fine dell'ottobre 2008 è riuscita, sia pur brevemente, a diventare la società di maggior valore al mondo senza vendere neppure un'automobile in più rispetto alle previsioni.

Mentre l'economia era ancora in caduta libera, gli operatori di borsa avevano formulato previsioni pessimistiche sul futuro dell'azienda; osservando i dati sui loro monitor, erano giunti alla conclusione che il colosso tedesco, come tutte le altre case automobilistiche, sarebbe andato incontro ad un periodo difficile. S’immagini dunque un trader intimamente convinto che la quotazione del titolo sia destinata a scendere: un modo per monetizzare questa intuizione è vendere subito azioni Volkswagen, per ricomprarle quando il prezzo risale. Dal momento che il trader non va in giro con titoli Volkswagen che gli escono dalle tasche, si rivolge a qualcuno che ne possiede in abbondanza, come un investitore istituzionale, e prende a prestito - a pagamento ovviamente - le sue azioni con la promessa di restituirle a stretto giro.

L'investitore istituzionale è contento perché può guadagnare dal prestito di titoli, che riavrà indietro sani e salvi; il trader è contento perché può vendere le azioni, aspettare che il prezzo scenda, ricomprarle e, con il guadagno, non soltanto pagare il dovuto all'investitore istituzionale, ma saldare anche un'altra rata del suo yacht a Montecarlo. Questo tipo di operazione è chiamata "vendita allo scoperto". In definitiva si vende un titolo che in realtà non si possiede.

Il problema è che il concorrente di Volkswagen, Porsche, aveva cominciato tacitamente a comprare azioni Volkswagen, con l'obiettivo di assicurarsi il controllo di due terzi della società. Quando la portata di quest’ondata di acquisti è venuta alla luce, ci si è resi conto rapidamente che sul mercato non restavano più titoli da scambiare. Il rastrellamento dei titoli Volkswagen operato da Porsche ha impedito che le quotazioni Volkswagen scendessero. I trader stavano dunque vendendo titoli presi a prestito da altri operatori a Porsche e quando quest'ultima ha annunciato la sua intenzione di non rivendere le azioni, tra gli operatori di borsa è scoppiato il panico.

Si è prodotta così un'ondata di "ricopertura di scoperto": gli investitori, cioè, si sono precipitati a chiudere le posizioni che avevano imprudentemente aperto con titoli che non possedevano. I trader avevano scommesso sul fatto che le quotazioni Volkswagen, come quelle di qualsiasi altra casa automobilistica durante una recessione, sarebbero scese; quando invece hanno capito che, nonostante la cattiva performance dell'azienda nel mercato automobilistico, le azioni dell’azienda avrebbero continuato a sconfiggere la forza di gravità, gli speculatori si sono precipitati a ricomprare i titoli prima che il prezzo salisse ulteriormente.

Ma quest’ondata di acquisti non ha fatto altro che spingere le quotazioni ancora più in alto. Il prezzo è aumentato talmente tanto che il titolo Volkswagen è entrato nell'indice Dax 30, l'indice che comprende le maggiori società quotate nella borsa tedesca e questo, a sua volta, ha scatenato un'altra corsa all'acquisto, che però ha avuto come protagonisti non più gli speculatori di borsa, ma gli investitori istituzionali, tradizionalmente più prudenti.

Per capire meglio quanto accaduto anche in questo caso può venire in aiuto un facile esempio: i fondi pensione. I fondi pensione sono investitori istituzionali che investono con l'ottica di conseguire rendimenti a lungo termine, privilegiando un'accumulazione lenta e certa della ricchezza rispetto ad operazioni speculative molto più rischiose (dunque molto più redditizie). Per mantenere il proprio portafoglio in equilibrio gli investitori istituzionali come i fondi pensione tendono ad acquistare soltanto azioni di società cosìdette "blue chip", che sono certamente le meno vulnerabili agli shock che colpiscono i titoli azionari, e che si trovano, generalmente, fra le 30 maggiori società quotate nei mercati. Quando la Volkswagen ha fatto il suo ingresso nella schiera del Dax 30, uno stormo di investitori istituzionali è entrato automaticamente nella partita, acquistando i titoli della società a qualsiasi prezzo.

Il risultato? Il prezzo delle azioni è salito da 200€ a 1000€ nel tempo di una settimana ed il valore della società è aumentato di 300 miliardi di euro. Sia pur brevemente, Volkswagen con un valore contabile di appena 343 miliardi di dollari é diventata più grande della Exxon Mobil, una delle più influenti compagnie petrolifere del mondo. E, in tutto questo, l'azienda non ha alzato un dito. Alla fine - come nelle migliori favole - le regole del Dax sono state modificate, il prezzo si è stabilizzato e, nel 2009, Volkswagen ha acquistato Porsche.

Ora, se si osserva più attentamente la storia appena raccontata ci si accorge di come il problema stia nel fatto che tra il prezzo e il valore dei beni ci sia - nel sistema in cui siamo costretti a vivere - una discrepanza cui gli economisti non possono porre rimedio. Questo perché si tratta di un problema insito nell'idea stessa di prezzi determinati dal profitto e non dall’intrinseco valore del bene che si prende in considerazione.

Siamo dunque tutti costretti ad osservare, impotenti, le continue ed immotivate oscillazioni delle borse, ormi completamente scollegate dalla dimensione di una realtà produttiva purtroppo in costante declino. Intanto gli stregoni della finanza fanno la fila per spiegare al popolo bue che la crisi è ormai alle spalle ed il gioco può ricominciare. Ci raccontano che il gioco è leale e che loro giocano sempre a carte scoperte.

Quello che non dicono, tuttavia, è che le carte sono scoperte perché è il tavolo ad essere truccato e per cambiare il tavolo serve una politica forte e credibile, capace di imporre regole intelligenti che sia poi in grado di far applicare. Ma politica significa popolo e per sperare in una politica più seria una conoscenza diffusa di quelli che sono i meccanismi del grande gioco della finanza è essenziale. Solo una collettiva consapevolezza di quali sono i problemi comuni da affrontare e da risolvere per scongiurare un ulteriore crisi ancor più drammatica di quella ancora in atto, potrà spingere le classi politiche europee a mettere da parte i facili egoismi ed affrontare insieme e coerentemente il problema di regolare i mercati.

- Dettagli

- Scritto da Administrator

di Emanuela Pessina

di Emanuela Pessina

BERLINO. Che il mercato finanziario abbia bisogno di un rinnovamento esemplare non è un mistero. Da tempo, ormai, si parla quotidianamente di speculazioni nocive, titoli tossici, strumenti di investimento “alternativi” o “non convenzionali”, insolvenze e così via, per arrivare, immancabilmente, allo spauracchio delle Grande Crisi. Un po’ meno chiaro, purtroppo, è il modo concreto in cui questa trasformazione dovrà avvenire. E, soprattutto, nessuno sa spiegare come si farà a coinvolgere la Borsa dei “piani alti” nei costi della crisi: anche perché ogni riforma, dalla più banale, sembra non trovare spazio all’interno del far west finanziario.

Ancora non è stato deciso, ad esempio, come e se verrà disciplinato il mercato dei cosiddetti credit default swaps, o CDS, contratti derivati sul rischio di credito. I CDS costituiscono la polizza assicurativa degli attori di borsa: chi acquista questi contratti, si assicura contro l’eventualità di un fallimento della società (o dello Stato) che le emette. L’investitore compra i CDS da società finanziarie terze, che risarciranno l’investitore dell’intera somma corrispondente alle obbligazioni assicurate in caso di default. L’unico problema è che le società venditrici di CDS non sono società assicurative ed inoltre sono in grado di garantire protezione anche a chi non detiene in portafoglio i titoli “garantiti” dal derivato.

Benché i CDS siano nati negli anni 90 come prodotto protettivo per creditori reali, il suo impiego speculativo è stato deleterio. Chi sottoscrive CDS per speculare non compra protezione ma piuttosto assume una posizione di vendita allo scoperto sulle emissioni della società oggetto di speculazione, di fatto scommettendo sul suo fallimento: in caso di default, infatti, lo speculatore riceverà dall’emittente del derivato un pagamento pari al nominale garantito.

Ma il circolo vizioso è più ampio: i contratti CDS sono un buon indicatore del premio per il rischio che il mercato richiede per mettere dei soldi nella società su cui vengono “scritti”: pertanto, quando aumenta la probabilità percepita di un fallimento, cresce il valore dei CDS, e con esso il costo dell’indebitamento per la società, in un avvitamento pernicioso e difficilmente controllabile.

Ed è proprio questa l’accusa da parte dei politici europei nei confronti di molti Hedge Fund inglesi e americani. Questi operatori non bancari, che utilizzano di regola strategie molto sofisticate, hanno realizzato profitti astronomici scommettendo sulla bancarotta di società o Stati terzi (vedi la Grecia). Che il mercato dei CDS sia stato pesantemente “drogato” dalla speculazione è provato dal fatto che al momento dello scoppio della crisi il valore complessivo del mercato dei credit default swap ha superato (e di molto) quello della somma di tutte le obbligazioni nazionali, aziendali, e municipali in circolazione: l’eccedenza tra le due misure è costituita da quei titoli creati e sottoscritti per puri intenti “di scommessa”. Ad aggravare la situazione, i CDS vengono stipulati senza alcuna formalità, né per gli emittenti sono previsti particolari requisiti di capitale. E ora ci si ritrova con una pila di CDS conclusi sullo stesso sottostante.

Ed è proprio questa l’accusa da parte dei politici europei nei confronti di molti Hedge Fund inglesi e americani. Questi operatori non bancari, che utilizzano di regola strategie molto sofisticate, hanno realizzato profitti astronomici scommettendo sulla bancarotta di società o Stati terzi (vedi la Grecia). Che il mercato dei CDS sia stato pesantemente “drogato” dalla speculazione è provato dal fatto che al momento dello scoppio della crisi il valore complessivo del mercato dei credit default swap ha superato (e di molto) quello della somma di tutte le obbligazioni nazionali, aziendali, e municipali in circolazione: l’eccedenza tra le due misure è costituita da quei titoli creati e sottoscritti per puri intenti “di scommessa”. Ad aggravare la situazione, i CDS vengono stipulati senza alcuna formalità, né per gli emittenti sono previsti particolari requisiti di capitale. E ora ci si ritrova con una pila di CDS conclusi sullo stesso sottostante.

La Germania, che in questo momento di crisi ha assunto di fatto la leadership dell’Area Euro, sta lanciando segnali confortanti sul piano della lotta contro la speculazione basata sui derivati di credito. Tanto per dimostrare al mondo che la Cancelliera non solo abbaia ma è in grado anche di assestare qualche morso, la BaFin (CONSOB tedesca) ha annunciato ieri sera il divieto vendite allo scoperto su un paniere di titoli azionari di società assicurative e banche di importanza strategica (tra cui Allianz, Deutsche Bank e Commerzbank) nonché quello di negoziazione di “naked CDS”, ovvero CDS senza sottostante su titoli obbligazionari di emittenti sovrani (per impedire il tipo di giochino, per intenderci, che ha spacciato la Grecia).

Se l’idea alla base della decisione della BaFin è pienamente condivisibile sul piano del principio, non si può negare che essa è stata presa senza nemmeno preoccuparsi di consultare i Francesi, né Bruxelles, il che le ha conferito il poco gradevole stigma della disperazione. Il tutto senza contare che, da un punto di vista pratico non è ben chiaro il modo in cui l’autorità di vigilanza tedesca riuscirà a monitorare il rispetto del divieto da parte degli operatori, dato che la stragrande maggioranza delle transazioni sui derivati di credito continua ad essere negoziata su Londra.

La FSA, Financial Services Authority britannica si è tra l’altro affrettata a spiegare che il veto non potrà applicarsi alle filiali londinesi delle banche tedesche... Se poi si pensava di proteggere i titoli greci, si può concludere che la mossa è platealmente fallita, dato che lo spread sui titoli ellenici, proibizioni o no sui CDS, si è allargato di altri 37 centesimi.

Se gli Stati europei riusciranno a portare avanti un ordinamento del mercato finanziario senza il sostegno degli Stati Uniti è tutto da vedere: sarebbe un primo, indicativo passo verso un nuovo ottimismo nei confronti di un’economia capitalista che ha deluso i più. Certo, l’esordio gauchiste della Merkel non è dei più confortanti.