- Dettagli

- Scritto da Administrator

di Michele Paris

di Michele Paris

Il comitato direttivo della Federal Reserve americana ha deciso questa settimana di proseguire nell’immediato futuro con le politiche di “stimolo” all’economia dopo avere preso atto del fallimento delle stesse nel creare occupazione. Le iniziative perseguite da tempo dalla Banca Centrale guidata dal governatore uscente, Ben Bernanke, si risolvono sostanzialmente nel mantenimento dei tassi di interessi attorno allo zero e nell’immissione sui mercati di liquidità che alimenta la speculazione pari a qualcosa come 85 miliardi di dollari ogni mese.

Nove dei dieci membri del cosiddetto Federal Open Market Committe (FOMC) hanno dunque votato a favore della continuazione del “quantitative easing”, cioè l’acquisto da parte della Fed di bond dagli investitori istituzionali, senza accennare al “tapering”, ovvero l’interruzione di tali politiche che rappresenterebbe un autentico incubo per Wall Street.

L’unico membro dell’FOMC a votare contro le indicazioni di Bernanke è stata come al solito la governatrice della Federal Reserve di Kansas City, Esther George, la quale ha ribadito le proprie preoccupazioni per una possibile destabilizzazione dei mercati finanziari e un’impennata dei livelli di inflazione che rimangono comunque per ora al di sotto degli obiettivi della stessa Banca Centrale americana.

Lo “stimolo” della Fed, in ogni caso, ha ben poco a che vedere con l’economia reale o la lotta alla disoccupazione, mentre è servito soprattutto a far toccare livelli da record ai listini di borsa così come ai profitti delle corporation, superiori di quasi il 19% nel terzo trimestre del 2013 rispetto all’anno precedente.

L’annuncio di Bernanke è giunto in seguito alla diffusione dei dati sull’occupazione del mese di settembre, quando l’economia americana ha aggiunto appena 148 mila posti di lavoro, a malapena sufficienti per tenere il passo con la crescita demografica. Nella seconda metà dell’anno in corso la media mensile dei posti di lavoro creati negli USA è finora di 143 mila, contro i 195 mila dei primi sei mesi, a conferma di un rallentamento dell’economia reale nonostante la massiccia infusione di denaro sui mercati da parte della Fed. Investitori e analisti americani prevedono che la Banca Centrale degli Stati Uniti finirà per annunciare già a dicembre un graduale rallentamento del “quantitative easing” a partire dalla prossima primavera. Già da alcuni mesi, in realtà, circolano notizie sulle intenzioni della Fed di procedere con il “tapering”, anche se i timori di Wall Street ne hanno sempre rimandato la decisione.

Investitori e analisti americani prevedono che la Banca Centrale degli Stati Uniti finirà per annunciare già a dicembre un graduale rallentamento del “quantitative easing” a partire dalla prossima primavera. Già da alcuni mesi, in realtà, circolano notizie sulle intenzioni della Fed di procedere con il “tapering”, anche se i timori di Wall Street ne hanno sempre rimandato la decisione.

La stessa successione alla carica di Bernanke è stata influenzata dalle politiche di “stimolo”, visto che il candidato preferito dalla Casa Bianca - l’ex Segretario al Tesoro, Larry Summers - era stato di fatto boicottato dai mercati finanziari per la sua intenzione di interrompere precocemente il “quantitative easing”. Al posto dell’attuale governatore, così, Obama ha ripiegato sull’attuale vice di Bernanke, Janet Yellen, una delle artefici assieme al suo diretto superiore dei programmi attualmente in vigore.

A sottolineare la natura di classe che caratterizza le politiche della Federal Reserve americana, così come dell’intera classe dirigente d’oltreoceano, la decisione di continuare a garantire un flusso ininterrotto di denaro a Wall Street è coincisa mercoledì con la prima seduta di una speciale commissione del Congresso che ha tra i suoi compiti quello di ridimensionare drasticamente programmi pubblici di assistenza sanitaria su cui contano decine di milioni di persone.

Il gruppo di lavoro è composto da 29 tra senatori e deputati di entrambi i partiti ed è il frutto dell’accordo provvisorio raggiunto qualche settimana fa per mettere fine alla chiusura parziale degli uffici governativi (“shutdown”) e alzare il tetto del debito pubblico americano. Entro il 13 dicembre prossimo, perciò, questa commissione dovrebbe trovare un nuovo accordo sul bilancio federale, così da evitare una nuova “crisi” e un nuovo “shutdown” quando, non più tardi del 15 gennaio, termineranno i fondi recentemente stanziati.

Secondo i resoconti dei media statunitensi, le posizioni delineate prima dell’avvio delle trattative ufficiali vedrebbero la Casa Bianca ancora più a destra della rappresentanza democratica al Congresso. Obama, infatti, starebbe spingendo per un “grande accordo” che riduca di svariate migliaia di miliardi di dollari il deficit negli anni a venire attraverso modesti aumenti delle tasse e drastici tagli a programmi fino a pochi anni fa ritenuti intoccabili come Medicare, Medicaid e Social Security.

Questi ultimi sono nel mirino di tutta la politica di Washington, poiché rappresentano la voce di spesa più consistente e in aumento del bilancio federale e sono visti come un sostanziale spreco di risorse per settori della popolazione non in grado di produrre profitti per le élite economiche e finanziarie del paese.

Ciononostante, visto che da programmi simili dipende spesso la stessa sopravvivenza di milioni di americani, una parte dei membri democratici del Congresso ritiene il sostanziale smantellamento di Medicare, Medicaid e Social Security una questione esplosiva e potenzialmente dannosa per il proprio futuro politico. Così, le speranze di quanti, come il presidente Obama, auspicherebbero un accordo per apportare tagli significativi potrebbero per ora rimanere deluse. Infatti, molti democratici appaiono riluttanti a cedere alle richieste soprattutto repubblicane in questo senso senza ottenere in cambio misure puramente simboliche da presentare a ciò che resta della propria base elettorale tra le fasce più deboli della popolazione.

Così, le speranze di quanti, come il presidente Obama, auspicherebbero un accordo per apportare tagli significativi potrebbero per ora rimanere deluse. Infatti, molti democratici appaiono riluttanti a cedere alle richieste soprattutto repubblicane in questo senso senza ottenere in cambio misure puramente simboliche da presentare a ciò che resta della propria base elettorale tra le fasce più deboli della popolazione.

Il Partito Repubblicano, d’altra parte, si oppone fermamente a qualsiasi ipotesi non solo di aumento delle tasse per i redditi più elevati, ma anche alle proposte democratiche di “riforma” del sistema fiscale basate in gran parte sulla soppressione di alcune scappatoie legali che consentono ai più ricchi di abbattere il proprio carico di tasse.

Se i repubblicani dovessero invece cedere su questo punto, i democratici sarebbero disponibili a negoziare la ristrutturazione dei programmi pubblici di assistenza senza alcuna riserva. La democratica Patty Murray, presidente della commissione Bilancio del Senato, ha infatti ribadito in questi giorni la posizione del suo partito, “disposto a fare concessioni su questioni difficili per raggiungere un accordo”.

L’operazione in corso a Washington attraverso questa speciale commissione - così come tutte le precedenti trattative tra democratici e repubblicani attorno alla questione del debito - consiste quindi in nuovi attacchi alle classe più disagiate, da nascondere dietro iniziative di facciata che dovrebbero teoricamente penalizzare quelle privilegiate. Se anche i programmi pubblici scaturiti dalle politiche progressiste del New Deal e degli anni Sessanta del secolo scorso dovessero essere relativamente risparmiati al termine di questo nuovo round di negoziati, la situazione attuale e quella futura appare tutt’altro che incoraggiante.

Uno dei motivi che potrebbero convincere i “congressmen” americani a rimandare per il momento altri tagli alla spesa sociale è infatti la riduzione del deficit federale per l’anno fiscale conclusosi il 30 settembre scorso, risultato dei ripetuti assalti di questi ultimi anni. In questo periodo, il deficit è stato di 680 miliardi di dollari, corrispondente al 4,1% del PIL americano.

Come hanno sottolineato in maniera entusiastica i media ufficiali negli Stati Uniti, il livello del deficit è crollato dal 10,1% del PIL nel 2009, quando il neo-eletto Obama ha iniziato a presiedere ad una serie di crisi politiche fabbricate ad arte sulla questione del debito federale, tutte puntualmente seguite da riduzioni della spesa pubblica senza precedenti in un frangente storico che continua ad essere caratterizzato da povertà, disoccupazione, disagio sociale e crescenti disuguaglianze di reddito.

- Dettagli

- Scritto da Administrator

di Carlo Musilli

di Carlo Musilli

Non è stato un salvataggio, ma una mossa all'italiana per prolungare la partita, rinviando un finale che da anni appare già scritto. La cessione ad Air France-Klm è l'unica ipotesi verosimile per consentire ad Alitalia di sopravvivere nel medio-lungo termine. Lo sanno tutti, ma fingono che non sia così. Il piano da 500 milioni approvato venerdì dal Cda (300 di aumento di capitale e 200 di nuovi prestiti bancari) permetterà all'azienda di boccheggiare per un altro anno, nella migliore delle ipotesi. Rimane però da curare il morbo cronico che affligge la società: l'incapacità di guadagnare facendo volare gli aerei.

Nel mercato in cui opera Alitalia è praticamente impossibile sopravvivere contando solo sulle proprie forze, figurarsi per una società che negli anni si è dimostrata capace soltanto di accumulare debiti. D'altra parte, immaginare piste alternative a quella francese è molto difficile. Si è parlato per mesi dei contatti con Ethiad e Emirates, ma si tratta di compagnie extracomunitarie che potrebbero eventualmente puntare a una quota di minoranza. Una strada che non toglierebbe le castagne dal fuoco ai soci e ai creditori italiani, decisi a uscire di scena senza rimetterci un euro.

Il punto è proprio questo: da quando, nel 2008, è stata rilevata dai "patrioti" di berlusconiana memoria - Intesa, Benetton e Colaninno - nei conti di Alitalia si è aperta una voragine da un miliardo di euro. I principali creditori della compagnia sono le banche, su tutte Intesa (in una simpatica doppia veste) e Unicredit, che non hanno alcuna intenzione di perdere i soldi investiti. Una prospettiva che invece diventerebbe realtà se fossero soddisfatte le richieste di Air France-Klm, la quale - avendo già il 25% di Alitalia - vorrebbe salire a una quota di controllo senza però sobbarcarsi anche i debiti. Cinque anni fa ci pensarono i contribuenti italiani a pagare il conto (salato per di più: ben quattro miliardi), ma dopo la privatizzazione il giochino non si può più fare. O meglio, non si dovrebbe.

E' qui infatti che entrano in gioco le Poste Italiane, vero deus ex machina della settimana scorsa. L'azienda guidata da Massimo Sarmi ha messo sul piatto 75 milioni di euro, sbloccando la girandola che ha portato al via libera del piano da 500 milioni. Ma accollandosi anche , pro quota, la sua parte di debito (circa 100 milioni). Perché lo ha fatto? Non certo perché creda in un qualche tipo di sinergia con il vettore aereo. Anzi, le Poste hanno già una piccola compagnia (la Mitral, ben otto velivoli) e da un anno cercano di liberarsene, visto che anche i suoi conti sono sempre in rosso.

I soldi investiti in Alitalia sono però una cifra irrisoria per un'azienda come Poste italiane, che nel 2012 ha messo in cascina utili di un miliardo su un fatturato di 20. Il dividendo che Sarmi si aspetta d'incassare è quindi politico: sbrogliare la matassa al Governo senza rischiare granché è un'occasione che non capita spesso ai manager pubblici.

Lo stesso Sarmi è però ben consapevole di quanto la sopravvivenza di Alitalia dipenda da un partner globale: "Non credo che Air France voglia buttare i soldi spesi finora - avrebbe detto dopo l'ultimo Cda Alitalia - e quindi ritengo che resterà tra i soci anche con l'aumento di capitale". Una speranza condivisa dall'Esecutivo, anche se l'esito del braccio di ferro non è affatto scontato. Venerdì la compagnia franco-olandese ha votato a favore del piano d’emergenza, precisando tuttavia che il via libera non comportava automaticamente la partecipazione all’aumento di capitale. Oggi alle 14 si riunirà nuovamente il Cda di Alitalia e alle 17 si svolgerà l'assemblea chiamata a esprimersi sulla manovra da 500 milioni. I soci avranno poi 30 giorni per decidere se sottoscrivere o meno l'aumento.

Una speranza condivisa dall'Esecutivo, anche se l'esito del braccio di ferro non è affatto scontato. Venerdì la compagnia franco-olandese ha votato a favore del piano d’emergenza, precisando tuttavia che il via libera non comportava automaticamente la partecipazione all’aumento di capitale. Oggi alle 14 si riunirà nuovamente il Cda di Alitalia e alle 17 si svolgerà l'assemblea chiamata a esprimersi sulla manovra da 500 milioni. I soci avranno poi 30 giorni per decidere se sottoscrivere o meno l'aumento.

In Consiglio gli azionisti italiani proveranno certamente a trovare un accordo con Air France-Klm, che secondo la stampa francese sarebbe restia a sborsare altri 75 milioni (il minimo per non diluire la propria quota) dopo averne già pagati 38 per il prestito ponte di febbraio a carico dei soci. D'altra parte, anche l'eventuale adesione all'aumento sarebbe solo un primo passo verso la soluzione, che si avrebbe soltanto con l'acquisizione di un pacchetto di maggioranza.

Le Monde scrive che il gruppo franco-olandese avrebbe chiesto all'ad di Alitalia, Gabriele Del Torchio, un vero e proprio "cambio di strategia", con la "rinuncia ad aprire nuove rotte e acquistare nuovi aerei". Per Le Figaro, Air France-Klm punta ancora al 50% della compagnia italiana, ma molto dipenderà da quanti soldi saranno necessari, perché nel frattempo anche i transalpini sono in fase di ristrutturazione e i sindacati non vedono di buon occhio un salvataggio oneroso di Alitalia mentre 2.800 dipendenti francesi sono messi in mobilità.

Insomma, Air France-Klm vuole pagare poco una società che vale poco, ma gli azionisti e i creditori italiani non intendono perdere nulla di quanto investito e per questo sono riusciti a coinvolgere le Poste, un soggetto pubblico che ha il solo scopo di prolungare la trattativa. O l'agonia, se alla fine i francesi saranno spinti a tirarsi indietro.

- Dettagli

- Scritto da Administrator

di Carlo Musilli

di Carlo Musilli

Lo Stato italiano vanta condizioni finanziarie talmente spumeggianti che il Governo sta pensando di caricare sui contribuenti anche il salvataggio di Alitalia. Non tutto, ma una discreta fetta. Da giorni un coro di voci istituzionali ripete che l'Esecutivo è impegnato a salvare "l'italianità di un asset strategico per il Paese", ma il patriottismo economico è con tutta evidenza uno specchietto per le allodole.

La verità è che gli italiani hanno già salvato l'ex compagnia di bandiera nel 2008, quando l'azienda fu privatizzata pagando con soldi pubblici debiti per quattro miliardi di euro. All'epoca Silvio Berlusconi impedì la completa cessione ad Air France-Klm (che entrò comunque nel capitale con il 25%) e favorì l'ingresso dei cosiddetti "Capitani coraggiosi", una cordata italiana guidata da Intesa Sanpaolo (l'ad era Corrado Passera), Roberto Colaninno e Benetton.

Da allora Alitalia ha accumulato perdite per più di 1,1 miliardi e debiti per un altro miliardo, a fronte di un capitale sociale che ad oggi si aggira intorno ai 200 milioni. Il baratro è vicino: senza una nuova iniezione di risorse la compagnia dovrà portare i libri in tribunale entro un paio di settimane. Intanto, l'Eni ha annunciato di non essere disposta a fornire altro carburante a credito dopo questo fine settimana (le fatture da pagare ammontano già a 35 milioni).

Per evitare il default, il Governo sta cercando un partner pubblico che faccia da stampella alla malandata compagnia. In sintesi, il piano è questo: un aumento di capitale da 300 milioni sottoscritto per 100-150 milioni da una o più aziende statali e per il resto dai soci italiani e da Air France-Klm (i francesi dovrebbero investire al massimo 75 milioni per evitare di diluire la propria quota), cui si dovrebbero aggiungere nuovi prestiti per 200 milioni, che però le banche sono disposte a concedere solo in presenza di un significativo impegno dello Stato. Il conto totale ammonta a 500 milioni, che dovrebbero garantire un altro anno di affannosa sopravvivenza.

Il dilemma politico di questi giorni è trovare una società pubblica disposta all'impresa: un contributo potrebbe arrivare sia da Ferrovie dello Stato, ma per giorni si è parlato soprattutto di Fintecna, controllata dalla Cassa depositi e prestiti. Peccato che, a quanto pare, i vertici della Cdp siano assolutamente contrari all'operazione. Di qui lo stallo, che però ieri è sembrato sbloccarsi con la discesa in campo delle Poste italiane, che potrebbero mettere sul piatto fino a 75 milioni e intascare una partecipazione fra il 10 e il 15%.  Sempre ieri Vito Riggio, presidente dell'Ente nazionale per l'aviazione civile (Enac), ha chiarito che, se il piano dovesse fallire, da sabato gli aerei Alitalia rimarrebbero a terra: "Davanti a un'ipotesi così drammatica dobbiamo prendere atto che non ci sono gli estremi e le condizioni per andare avanti. Per scaramanzia non lo voglio dire, ma il regolamento è chiaro: se una compagnia non ha fondi per far fronte agli impegni, non c'è alternativa".

Sempre ieri Vito Riggio, presidente dell'Ente nazionale per l'aviazione civile (Enac), ha chiarito che, se il piano dovesse fallire, da sabato gli aerei Alitalia rimarrebbero a terra: "Davanti a un'ipotesi così drammatica dobbiamo prendere atto che non ci sono gli estremi e le condizioni per andare avanti. Per scaramanzia non lo voglio dire, ma il regolamento è chiaro: se una compagnia non ha fondi per far fronte agli impegni, non c'è alternativa".

Comunque vada a finire - lo scopriremo al termine del Cda di oggi pomeriggio - la situazione è paradossale: gli italiani hanno già pagato per salvare Alitalia e uscirne, ma ora si chiede loro di tornare ad esserne azionisti. Come mai? Semplice, è un pessimo affare. Ma se nel 2008 l'azienda era pubblica, oggi stiamo parlando di una società privata, che andrebbe trattata come tale. Anche perché la natura strategica della compagnia aerea è quantomeno controversa, visto che non contribuisce in modo sostanziale al Pil e non è certamente insostituibile.

Con buona pace dei più patriottici, l'unica soluzione definitiva al dramma Alitalia è la cessione ad Air France. Il problema è che, viste le condizioni disastrate dell'azienda, i francesi pongono delle condizioni molto pesanti: carta bianca su dipendenti e collegamenti, e soprattutto nessun debito. I creditori rimarrebbero quindi senza nulla. E di chi si tratta? Banche, naturalmente. I soggetti più esposti al debito di Alitalia sono Unicredit, Intesa Sanpaolo, Popolare di Sondrio e Mps.

Il vero nodo della questione è perciò negli interessi degli istituti di credito, che non hanno intenzione di perdere un euro. E l'aiuto pubblico dovrebbe invogliare Air France a chiudere l'operazione nonostante i debiti. D'altra parte, le alternative italiane non esistono. Da noi i Capitani saranno pure coraggiosi, ma sempre con i soldi degli altri.

- Dettagli

- Scritto da Administrator

di Liliana Adamo

di Liliana Adamo

Sessanta trilioni di dollari. Cifra tonda e di per sé necessariamente speculativa, l’ammontare che l’economia globale sarebbe costretta a sborsare semmai avvenisse la temuta fusione dell’Artico. Il nuovo studio divulgato qualche giorno fa dalla rivista Nature esamina l’impatto sociale ed economico all’origine di una drammatica “rottura” del permafrost artico, infiammando un animato dibattito sul fronte internazionale di chi confuta o no le catastrofiche prospettive. E le previsioni in gioco sono tutt’altro che il risultato d’amene chiacchiere accademiche.

La storia ha inizio negli anni novanta, all’avvio della seconda “rivoluzione energetica”, quando, negli ambienti di ricerca si comincia a discutere di una particolare sostanza presente sui fondali oceanici, gli idrati di metano fino allora pressoché ignorati, ritenuti poco più di una curiosità geologica, privi di qualsiasi valore commerciale.

Il metano biogenico (o idrato di metano), rilasciato attraverso processi di decomposizione della sostanza organica, si va accumulando all'interno dei sedimenti, dove può concentrarsi e risalire in superficie. Se la superficie è un fondale marino, il gas che si libera è coeso all'acqua fredda più profonda, dando forma a una sorta di "ghiaccio", le cui molecole si cristallizzano formando strutture "a gabbia".

Congelando, l'acqua comprime il gas e il composto assume un'elevatissima densità. Chimicamente, gli idrati di metano sono costituiti da una molecola di metano e sei di acqua (CH46H2O), appartengono alla famiglia dei "clatrati", particolari composti in cui la normale struttura cristallina del ghiaccio si altera per “modellare” celle chiuse, dette appunto "a gabbia". Perché questo processo avvenga, sono necessari fattori concomitanti, una bassa temperatura (-15°C), elevata pressione ambientale (20 bar, corrispondenti a una profondità marina di poco meno di 200 m), disponibilità di metano e molecole d’acqua.

Per le particolari condizioni in cui questi composti si formano e rimangono stabili, la loro presenza è limitata a tre habitat fondamentali: fondali oceanici, terreni interessati da permafrost e ghiacci polari. Le condizioni più favorevoli alla formazione d’idrati di metano si realizzano su grande scala sui fondali marini, trovandosi a profondità comprese tra i trecento e i quattromila metri. Sopra tale spessore la compressione non è sufficiente alla loro formazione, al di sotto, dove sono ottimali le condizioni di pressione e temperatura, scarseggerebbe la sostanza organica che dà origine a questa sorta d’idrocarburo gassoso. Grandi quantità d’idrati sembrano quindi depositarsi lungo il declivio continentale, nelle distese abissali, qui si concentrano i sedimenti, ricchi di sostanza organica, che scivolano dai continenti verso il mare aperto lungo gli scoscendimenti terrestri. Tuttavia, se le temperature sono molto basse, gli idrati di metano si formano a pressioni meno elevate, come, per esempio nelle calotte polari o nei terreni gelati del permafrost, in vaste zone dell'Alaska e della Siberia.

Grandi quantità d’idrati sembrano quindi depositarsi lungo il declivio continentale, nelle distese abissali, qui si concentrano i sedimenti, ricchi di sostanza organica, che scivolano dai continenti verso il mare aperto lungo gli scoscendimenti terrestri. Tuttavia, se le temperature sono molto basse, gli idrati di metano si formano a pressioni meno elevate, come, per esempio nelle calotte polari o nei terreni gelati del permafrost, in vaste zone dell'Alaska e della Siberia.

Occupano spazi porosi nei sedimenti, per uno spessore di qualche centinaio di metri. A profondità più elevate, dove la temperatura aumenta a causa del gradiente geotermico, gli idrati si dissociano in acqua passando allo stato gassoso e come nei normali giacimenti, costituiscono una sorta di "crosta" che racchiude metano allo stato aeriforme.

Costituiti da "gabbie" di ghiaccio che intrappolano molecole gassose, gli idrati di metano sono composti stabili solo quando avvengono condizioni d’elevate pressioni e temperature molto basse. Se aumentano le temperature o si riducono le pressioni, il ghiaccio fonde e il metano si libera in forma gassosa: la sopravvivenza degli idrati a pressione e temperatura ambiente è di pochi secondi.

Per questo anche solo il semplice prelievo di campioni di questa sostanza è molto complesso, poiché, riportato in superficie, la maggior parte si disperde, mentre particelle minimali possono essere recuperate sotto forma di solido. Caratteristica, quest’ultima, che rappresenta una limitazione all'estrazione del metano immagazzinato, ma, soprattutto, è fonte di gravi problemi ambientali legati al suo utilizzo.

La fusione del ghiaccio contenuto negli idrati dei fondali oceanici può avvenire per diverse cause, ma la principale è sicuramente un aumento nella temperatura dell'acqua. La liberazione del metano in forma gassosa provoca la formazione di bolle in gas che risalendo si espandono e, una volta raggiunta la superficie, si disperdono nell'atmosfera. Questo origina quel caratteristico "ribollio" delle acque interessate dal fenomeno.

La seconda “rivoluzione energetica” sembra favorire il metano, soprattutto in virtù della sua eccedenza tra i combustibili fossili e al fatto che le multinazionali del settore energetico lo ritengano relativamente “pulito”. La sua molecola è costituita da quattro atomi d’idrogeno e uno di carbonio (CH4), bruciando, libera minor quantità di carbonio, producendo emissioni CO2 inferiori del 25% rispetto alla benzina e del 50% rispetto a gasolio e Gpl. Inoltre, le emissioni sono esenti da residui - benzene e polveri sottili - dannosi alla salute e principali imputati dell’effetto serra.

Si calcola che sui fondali marini e nelle zone di permafrost siano presenti più di 100.000 milioni di miliardi di metri cubi di metano, intrappolati sotto forma d’idrati. In pratica, la quantità sfruttabile potrebbe essere due ordini di grandezza superiore rispetto alla quantità di metano sul pianeta per fornire circa il doppio dell’energia ricavabile da tutti i depositi per combustibili fossili presenti allo stato attuale. Per questo ci si avvia all’individuazione dei giacimenti, ma la ricerca appare almeno discutibile. A oggi si utilizzano metodi geofisici che ottengono il massimo rendimento dalle proprietà nei livelli ricchi d’idrato che, a loro volta, riflettono onde sismiche. Appositi sistemi (“cannoni” ad aria compressa per le indagini in mare), provocano propagazione di onde sismiche, il fenomeno è chiamato Bottom Simulating Reflectors, attraversando rocce sotto i fondali, si ottengono, fra l’altro, vere e proprie “ecografie” con “profili sismici” di questi strati rocciosi.

Per questo ci si avvia all’individuazione dei giacimenti, ma la ricerca appare almeno discutibile. A oggi si utilizzano metodi geofisici che ottengono il massimo rendimento dalle proprietà nei livelli ricchi d’idrato che, a loro volta, riflettono onde sismiche. Appositi sistemi (“cannoni” ad aria compressa per le indagini in mare), provocano propagazione di onde sismiche, il fenomeno è chiamato Bottom Simulating Reflectors, attraversando rocce sotto i fondali, si ottengono, fra l’altro, vere e proprie “ecografie” con “profili sismici” di questi strati rocciosi.

A scopo scientifico e commerciale, con l’Istituto Nazionale di Oceanografia e Geofisica Sperimentale, coadiuvato dalla nave OGS - Explora, pochi sanno che il nostro paese è all’avanguardia in questo tipo di ricerche. Seguono lo statunitense Brookhaven National Laboratory, che conduce test sulla creazione di queste molecole in laboratorio e la Chevron - Texaco, finanziata direttamente dal Dipartimento dell’Energia e dalla stessa compagnia petrolifera.

Nel 2005, durante trentacinque giorni di spedizione nel Golfo del Messico, sono stati studiati e prelevati campioni d’idrati fino a 1300 metri di profondità, grazie a piccoli sommergibili, molto funzionali; scopo della missione, ottenere la liberazione del metano imprigionato nel ghiaccio, senza provocarne la dispersione nell’ambiente, consentendo la dissociazione e il recupero del gas direttamente dai sedimenti. Negli Stati Uniti, il Dipartimento dell’Energia ha avviato un programma che, verosimilmente, potrebbe passare alla produzione commerciale di metano ricavato dagli idrati, già dal 2015.

Ciò che ci interessa sapere è in che modo l’idrato (molto più opaco all’infrarosso della CO2), sia, in realtà, una sostanza addirittura con effetti più devastanti - venti volte superiori a quello dell’anidride carbonica - per l’ambiente. Se, fino a oggi, le conseguenze sono state quasi nulle, testimonianze geologiche dimostrano senz’ombra di dubbio, che a periodi climaticamente più caldi si associano aumenti della concentrazione di metano nell’atmosfera.

E dunque, potenzialmente, lo sfruttamento degli idrati può esporci al pericolo di liberare grandi quantità di metano (in modo “accidentale” com’è successo per il petrolio, o come “danno collaterale” di un normale processo estrattivo). Allo stesso modo, il riscaldamento degli oceani dovuto al global warming porterebbe alla fusione di grandi quantità d’idrati, sui fondali, nei terreni e nei permafrost dei ghiacci polari, liberando metano nell’atmosfera con effetti i cui esiti appaiono difficilmente prevedibili.

Il “contributo” umano al surriscaldamento globale si è dimostrato decisivo, ma consideriamo di bruciare l’intera risorsa di combustibili fossili a nostra disposizione, ciò equivarrebbe a 200 miliardi di tonnellate di CO2 scaricate nell’atmosfera terrestre; nulla al confronto con la possibilità che dagli idrati si scatenino 10.000 miliardi di tonnellate di metano, senza contare che dai sedimenti continentali, in assenza d’idrati, si formerebbe materiale non compatto e instabile, con l’innesto di larghi fenomeni franosi nelle aree soggette a prelievi e “alterazione” dell'ambiente dovuta al surriscaldamento. Al particolare interesse delle multinazionali sulle enormi riserve intrappolate in Siberia Orientale e in tutto l’Artico (regione nordamericana dell’Alaska in primis), la scienza oppone un concetto terribilmente semplice: qualora questi depositi congelati in forma d’idrati di metano, fossero “liberati”, le retroazioni sarebbero di una tale portata da far aumentare (drammaticamente), il tasso di surriscaldamento del pianeta e ciò nondimeno (com’è già avvenuto in passato), politici e lobby finanziarie fanno orecchie da mercante.

Al particolare interesse delle multinazionali sulle enormi riserve intrappolate in Siberia Orientale e in tutto l’Artico (regione nordamericana dell’Alaska in primis), la scienza oppone un concetto terribilmente semplice: qualora questi depositi congelati in forma d’idrati di metano, fossero “liberati”, le retroazioni sarebbero di una tale portata da far aumentare (drammaticamente), il tasso di surriscaldamento del pianeta e ciò nondimeno (com’è già avvenuto in passato), politici e lobby finanziarie fanno orecchie da mercante.

Come sostiene John Vidal (The Guardian), per sfruttare pozzi ricchi di gas e petrolio, governi e industrie attendevano con impazienza lo scioglimento delle regioni artiche, prevedendo in un evento di per sé catastrofico, una “personale benedizione”. Eppure il rilascio di un singolo impulso dal gigante del metano ci esporrebbe a cambiamenti climatici apocalittici e a un conto pari a sessanta trilioni di dollari, un collasso per l’economia globale. “Una bomba a orologeria” ha commentato Gail Whiteman, analista presso l’Università Erasmus di Rotterdam, co-autrice, fra l’altro, del famoso rapporto.

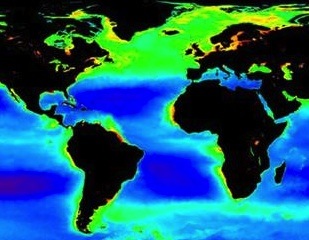

Il ghiaccio nel Mare Artico si ritrae a un tasso senza precedenti. Il trend negativo è stato raggiunto nel 2012, quando è crollato sotto i 3,5 milioni di kmq, cancellando la sua estensione del 40% rispetto agli anni ’70. Un vero record, considerando che le età geologiche della Terra si misurano in centinaia se non in migliaia di anni. Il manto siderale perde anche il suo spessore a tal punto che gli scienziati prevedono il totale scioglimento del ghiaccio estivo entro il 2020. Il punto è che se il ghiaccio artico si ritira, il consecutivo riscaldamento del mare permetterà al permafrost di liberare grandi quantità di metano: una gigantesca riserva di gas serra sotto forma d’idrati potrebbe sconvolgere il clima terrestre nei cinquanta anni successivi.

- Dettagli

- Scritto da Administrator

di Carlo Musilli

di Carlo Musilli

Nessuna storia d'amore è fatta solo di passione, nemmeno quella fra Angela Merkel e i mercati finanziari. Ieri le Borse europee non hanno festeggiato la terza rielezione della cancelliera. Anzi, hanno chiuso tutte in rosso: Francoforte -0,47%, Parigi -0,75%, Londra -0,59% e Milano -0,32%. Gli scossoni non sono arrivati nemmeno sul mercato obbligazionario, dove si è assistito a un lieve calo dei tassi: il rendimento sul Bund decennale tedesco è all’1,92%, quello sui Btp di pari scadenza al 4,26% (-2 punti base), con lo spread che ha chiuso a quota 234, sui minimi dell’ultimo mese. La mancanza di euforia, in ogni caso, non significa che gli investitori abbiano disprezzato il risultato elettorale tedesco.

Il trionfo di frau Merkel - che pure avrà difficoltà a formare il governo, vista la debacle dei suoi storici alleati liberali - era ampiamente atteso e i mercati lo avevano già assorbito la settimana scorsa, all'indomani delle elezioni in Baviera. Il voto locale aveva sancito la netta vittoria del partito della cancelliera (un evidente buon auspicio in vista della prova nazionale) e l'indice Dax di Francoforte aveva risposto toccando un nuovo record storico oltre la soglia degli 8.600 punti.

Anche in quel caso, tuttavia, l'attenzione delle Borse non era rivolta principalmente a Berlino. In questi giorni al centro della scena è la Federal Reserve, che deve prendere una decisione sul temutissimo "tapering", ovvero la fine del "Quantitative easing" (Qe), il pacchetto di stimoli economici garantiti dalla Banca centrale americana.

Nelle scorse sedute i mercati avevano apprezzato la decisione dell'ex segretario al Tesoro Larry Summers di ritirarsi dalla corsa alla successione di Ben Bernanke alla guida della Fed. Un passo indietro che sembrava spianare la strada a Janet Yellen, favorevole al mantenimento del Qe o eventualmente a una sua riduzione molto graduale.

Venerdì però James Bullard, presidente della Fed di St. Louis, aveva lanciato il seguente avvertimento: "Non è escluso il tapering a fine ottobre, se i dati sulla disoccupazione lo permetteranno". Parole che hanno pesato ieri sull'andamento dei mercati, insieme al calo degli indici Pmi sulla manifattura (a settembre il dato dell'Eurozona è sceso a 51,1 punti, dai 51,4 di agosto). Insomma, i fattori in gioco sono diversi, ma ciò non toglie che quella fra Angela e la Borsa (soprattutto tedesca) sia una storia d'amore ormai di vecchia data. Dal novembre 2005, vale a dire da quando frau Merkel è diventata cancelliera, l'indice di Francoforte ha guadagnato il 68% (mentre l'Euro Stoxx 50 ha perso il 15%) e i detentori dei Bund hanno accumulato interessi complessivi per il 40%.

Insomma, i fattori in gioco sono diversi, ma ciò non toglie che quella fra Angela e la Borsa (soprattutto tedesca) sia una storia d'amore ormai di vecchia data. Dal novembre 2005, vale a dire da quando frau Merkel è diventata cancelliera, l'indice di Francoforte ha guadagnato il 68% (mentre l'Euro Stoxx 50 ha perso il 15%) e i detentori dei Bund hanno accumulato interessi complessivi per il 40%.

Finanza e economia reale, tuttavia, non sono affatto la stessa cosa. Agli operatori finanziari il rigorismo made in Merkel piace in primo luogo perché offre occasioni di speculazione. Poco importa che ciò avvenga a danno di altri Paesi, cosiddetti periferici, che dalle cure di Angela hanno ottenuto finora soltanto il prolungamento della recessione (come Italia e Spagna), quando non la completa barbarie sociale (come la Grecia).

Purtroppo il pugno duro non piace solo agli speculatori, ma anche (e molto) agli elettori tedeschi, al punto che dopo il successo del fine settimana la cancelliera si è sentita obbligata a ribadire la sua professione di fede, sottolineando che in futuro non ci sarà "alcuna necessità di modificare le politiche europee della Germania". Berlino si muoverà "come sempre", ovvero anteponendo le politiche di aggiustamento dei conti a quelle di stimolo alla crescita. D'altra parte, perché mai cambiare qualcosa, se il comportamento tenuto fin qui ha garantito una rielezione a furor di popolo?

Di ragioni, in verità, ce ne sarebbero molte, a cominciare dall'interesse degli stessi elettori tedeschi. L'austerità colpisce anche loro, perché il mercato interno si sta restringendo e le esportazioni calano, danneggiate dalla recessione prolungata di molti partner commerciali europei, Italia compresa. Prima o poi se ne accorgeranno. Peccato non lo abbiano fatto domenica.